10 Cách định giá cổ phiếu bằng phần mềm, web, app, file excel – InfoFinance.vn

Để việc đầu tư cổ phiếu chuyên nghiệp, lâu dài và có lợi nhuận cao thì bạn bắt buộc phải học cách định giá cổ phiếu. Nhiều người đầu tư nhưng lại không quan tâm đến vấn đề này, mua một cách vô thức hay phong trào của thị trường nên dẫn đến những hậu quả thua lỗ lớn. Để có cách định giá cổ phiếu đơn giản, dễ thực hiện mọi người theo dõi hướng dẫn dưới đây Infofinance.vn

Định giá cổ phiếu là gì

Định giá cổ phiếu là xác định giá trị thật của của cổ phiếu, có giá bao nhiêu tiền trong thời gian nhất định. Định giá cổ phiếu có thể hiểu như việc bạn xác nhận xem cổ phiếu đó có tiềm năng không, giá trị ở hiện tại như thế nào cũng như qua đó đánh giá được có nên mua hay nên bán cổ phiếu vào thời điểm này hay không.

Giữ hàng ngàn mã cổ phiếu niêm yết, cổ phiếu chưa niêm yết thì bạn cần có cách để định giá cổ phiếu thì mới đảm bảo việc mua cổ phiếu an toàn, hạn chế rủi ro.

Dù là đầu tư chứng khoán lướt sóng hay lâu dài thì bạn cũng cần phải nắm bắt được cách định giá cổ phiếu. Hiện có rất nhiều phương pháp định giá cổ phiếu đơn giản mọi người nên chọn phương pháp phù hợp vừa áp dụng lâu dài vừa hợp xu hướng thị trường.

Cách định giá cổ phiếu

Để định giá cổ phiếu có rất nhiều cách thức khác nhau, với mỗi thị trường sẽ có cách thức định giá khác nhau vậy nên bạn không thể nào áp dụng hoàn toàn như nhau đối với cổ phiếu niêm yết với cổ phiếu chưa niêm yết hay đơn giản giản là cổ phiếu nước ngoài với cổ phiếu Việt Nam.

Dưới đây là những phương pháp định giá cổ phiếu đơn giản nhất hiện nay được nhiều người sử dụng mọi người có thể tham khảo.

Định giá cổ phiếu bằng phương pháp P/E

Mục lục bài viết

P/E là gì?

Dựa vào chỉ số PE để định giá cổ phiếu là phương pháp được đánh giá là phù hợp, dễ thực hiện và hiện nay đa số đều sử dụng phương pháp này. Dưới đây là cách định giá cổ phiếu dựa trên PE mọi người có thể tham khảo.

PE là chỉ số giá thị trường trên thu nhập,đo lường mối quan hệ giữa giá thị trường và thu nhập của mỗi cổ phiếu.

Công thức tính P/E

P/E = Giá thị trường / EPS

Hay P/E = Vốn hóa công ty / Lợi nhuận sau thuế

Trong đó:

- P = Price = Market Price: Giá thị trường tại thời điểm giao dịch.

- EPS = Earning Per Share: Lợi nhuận ròng của một cổ phiếu

- Công thức EPS: = (Lợi nhuận sau thuế – Cổ tức cổ phiếu ưu đãi) / Tổng số cổ phiếu thường đang lưu hành)

Hoặc có thể hiểu chỉ số P/E như sau:

P/E = Số năm hòa vốn (Nếu lợi nhuận không đổi)

Ý nghĩa của P/E

Chỉ số PE thấp

Chỉ số PE cao

- Cổ phiếu đang bị định giá thấp

- Công ty xuất hiện lợi nhuận đột biến, do bán tài sản chẳng hạn

- Công ty ở vùng đỉnh chu kỳ kinh doanh – cổ phiếu theo chu kỳ

- Công ty đang gặp vấn đề (tài chính, kinh doanh…)

- EPS tăng cao

➡ Cổ phiếu giá rẻ => Mua vào sẽ có lợi nhuận cao khi bán ra

- Cổ phiếu đang định giá cao

- Lợi nhuận ít nhưng mang tính tạm thời

- Công ty ở vùng đáy chu kỳ kinh doanh – cổ phiếu theo chu kỳ

- Triển vọng công ty trong tương lai rất tốt.

- EPS giảm xuống

- Vị thế của công ty cao

➡ Cổ phiếu giá cao => không nhận được quá nhiều lợi nhuận khi bán ra

Ví dụ về chỉ số P/E:

P/E cho thấy giá cổ phiếu hiện tại cao hơn thu nhập từ cổ phiếu đó bao nhiêu lần, hay nhà đầu tư phải trả giá cho một đồng thu nhập bao nhiêu.

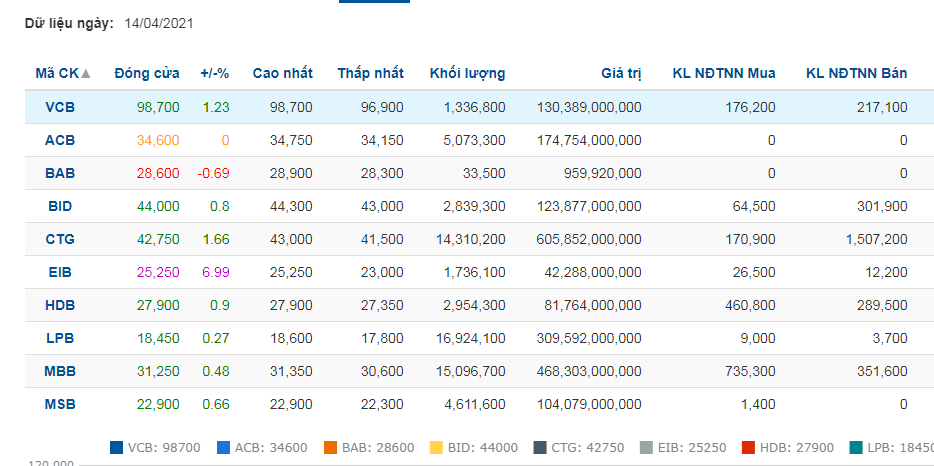

Lấy ví dụ: Cổ phiếu của ngân hàng Vietcombank – mã chứng khoán VCB có chỉ số PE cơ bản năm 2020 là 19,68. Như vậy có nghĩa là:

- Có nghĩa là bạn bỏ ra 19,68 đồng chi phí để mua được 1 đồng lợi nhuận của ngân hàng Vietcombank

Xem chỉ số P/E ở đâu?

Nếu như bạn không thể tự mình tính hoặc muốn có tìm nhiểu nhanh chỉ số P/E của một cổ phiểu thì có thể xem nhanh tại các trang website:

- https://finance.vietstock.vn/

- https://cafef.vn/

- Các website của công ty chứng khoán: Tân Việt, FPT…đều có hỗ trợ phân tích chỉ tiêu tài chính của các mã chứng khoán mà công ty đang làm môi giới

Chỉ số PE bao nhiêu là tốt

Không có chỉ số PE cố định nào tốt cả, nó sẽ tùy thuộc vào sự cạnh tranh trong ngành và cũng tùy thuộc vào ngành/ lĩnh vực. Mọi người đặt vào so sánh trong ngành để có thể đưa ra nhận định chính xác, đôi khi bạn thấy chỉ số PE hiện đang thấp nhưng khi so với các công ty khác trong ngành lại cao hơn thì cũng tính là cao.

Đừng nhầm lẫn việc mua cổ phiếu có PE thấp là đồng nghĩa với việc cổ phiếu sẽ tăng giá, không có đâu trừ khi bạn mua được cổ phiếu hời và tiềm năng mà thôi.

Định giá cổ phiếu bằng phương pháp PB

PB là gì

PB là viết tắt của Price to Book Value Ratio (PBR), còn gọi tỷ số P/B là một trong những chỉ số tỷ số thể hiện giá cổ phiếu gấp bao nhiêu lần tài sản ròng (ghi ở báo cáo tài chính) của doanh nghiệp. Đây là chỉ số thể hiện chi phí bạn phải bỏ ra để sở hữu 1 đồng vốn sở hữu.

Cách tính hệ số PB

P/B = Giá thị trường / Giá trị sổ sách của 1 cổ phiếu

Hay P/B = Vốn hóa công ty / Vốn chủ sở hữu

Trong đó:

- P = Price = Market Price: Giá thị trường tại thời điểm giao dịch.

- B = Book Value : Giá trị sổ sách một cổ phiếu

Ý nghĩa chỉ số PB

Chỉ số PB cao

Chỉ số PB thấp

- Cổ phiếu đang định giá cao.

- Triển vọng công ty trong tương lai rất tốt.

- Công ty có nhiều tài sản ngầm đáng giá hơn

Nguyên nhân chỉ số PB cao có thể:

- Công ty đang sở hữu nợ lớn

- Giá trị thị trường của doanh nghiệp thấp

- Cổ phiếu đang bị định giá thấp

- Công ty đang gặp vấn đề (tài chính, kinh doanh…)

- Tài sản thực tế của công ty thấp hơn so với phần ghi ở sổ sách (BCTC)

Nguyên nhân chỉ số thấp có thể là:

- Doanh nghiệp đang trong giai đoạn hồi phục

Để có chỉ số PB cao có nghĩa là chỉ số vốn hóa thị trường của doanh nghiệp phải cao còn vốn sở hữu thấp và ngược lại. Dựa vào vốn hóa thị trường có thể nhận định được tình hình hoạt động kinh doanh của công ty doanh nghiệp đó.

Ví dụ về chỉ số PB

Một công ty có giá trị tài sản ghi nhận trên bảng cân đối kế toán là 200 tỷ VND, tổng nợ 150 tỷ VND, như vậy giá trị ghi sổ của công ty là 50 tỷ . Hiện tại công ty có 2 triệu cổ phiếu đang lưu hành, như vậy giá trị ghi sổ của mỗi cổ phiếu là 25.000 VND. Nếu giá thị trường của cổ phiếu đang là 75.000 VND, thì P/B của cổ phiếu được tính như sau:

P/B = 75.000/25.000 = 3

PB bao nhiêu là tốt nhất

Không có chỉ số PB nào là tốt cả, bởi mỗi ngành nghề sẽ có sự cạnh tranh khác nhau. Vậy nên khi bạn dựa trên chỉ số PB để định giá cổ phiếu thì bắt buộc phải đặt trong mô hình so sánh với các doanh nghiệp cùng ngành. Chỉ số này còn tùy thuộc vào quy mô của một doanh nghiệp, vậy nên không thể đặt một mã cổ phiếu lớn so với một công ty có mã cổ phiếu tầm trung hoặc nhỏ được.

Vậy nên khi so sánh cần sự tương quan để đảm bảo đưa ra nhận địn được khách quan và chính xác nhất cho bản thân.

Xem chỉ số PB nhanh

Để xem chỉ số PB tính toán sẵn thì mọi người có thể tra cứu nhanh qua các website:

- https://finance.vietstock.vn/

- https://cafef.vn/

- Các website của công ty chứng khoán: Tân Việt, FPT…đều có hỗ trợ phân tích chỉ tiêu tài chính của các mã chứng khoán mà công ty đang làm môi giới

Định giá cổ phiếu bằng phương pháp DCF

DCF là viết tắt của phương pháp định giá cổ phiếu bằng phương pháp chiết khấu dòng tiền. Có nghĩa là cổ phiếu được định giá dựa vào cách chiết khấu các dòng tiền dự kiến trong tương lai về giá trị hiện tại.

DCF – Discounted Cash Flow Method đây là phương pháp hiện được sử dụng rất nhiều. Và đây là phương pháp dựa vào các mô hình sau đây:

Mô hình chiết khấu cổ tức (DDM – Dividend discount model)

Dòng tiền đầu tiên đó chính là cổ tức, bởi đây nguồn tiền tác động trực tiếp đến nhà đầu tư. Mọi người dựa vào hoạt động chia cổ tức cho nhà đầu tư, cổ đông của doanh nghiệp. Với một doanh nghiệp có áp dụng chia cổ tức, thực hiện định kỳ bằng tiền mặt hoặc cổ phiếu chứng tỏ hoạt động kinh doanh của doanh nghiệp đó khá ổn định, hoạt động mang lại doanh thu lớn.

Cổ tức là một trong những chỉ số đánh giá hoạt động tài chính nhanh nhất của một doanh nghiệp, bởi khi doanh nghiệp chia cổ tức cho nhà đầu tư chứng tỏ hoạt động tài chính rất tốt, ổn định. Vậy nên mọi người nhắm vào các đại hội cổ đông, các đợt chia cổ tức của doanh nghiệp mà mình mua cổ phiếu là có thể thấy rõ.

Mô hình chiết khấu dòng tiền tự do doanh nghiệp (FCFF discount model)

Dòng tiền tự do là dòng tiền còn lại sau khi trừ thuế, chi phí hoạt động, chi tiêu vốn và đầu tư bổ sung vốn lưu động thuần. Mô hình áp dụng cho so sánh các doanh nghiệp có cấu trúc vốn đa dạng, qua đó xác định được giá trị doanh nghiệp, sau đó trừ đi giá trị của các nghĩa vụ tài chính để xác định giá trị vốn chủ sở hữu của doanh nghiệp.

Qua đây thấy được sự minh bạch về tài chính của doanh nghiệp nào đó mà bạn mua cổ phiếu, thông qua dòng tiền tự do, hoạt động chiết khấu có thể thấy rõ tình hình hoạt động của doanh nghiệp thông qua việc chiết khấu cho cổ đông, cổ đông cổ phiếu ưu đãi, trái chủ…

Mô hình chiết khấu dòng tiền tự do vốn cổ phần (FCFE discounted model)

Đây là dòng tiền tự do của vốn cổ phần , là dòng tiền còn lại cho cổ đông phổ thông sau khi trừ đi các khoản thanh toán nghĩa vụ với chủ nợ và cổ đông ưu đãi. Như vậy cũng có thể thấy rõ hoạt động, kết quả kinh doanh thời gian qua của doanh nghiệp.

Cách định giá cổ phiếu bằng Excell

Hiện nay có rất nhiều phần mềm hỗ trợ định giá cổ phiếu thông qua File Excell nên mọi người có thể tải về và sử dụng để đảm bảo tính chính xác cao hơn việc tra cứu trên các trang website. Đây là một trong những cách để bạn quản lý cổ phiếu mà mình đang đầu tư hay có nhu cầu nghiên cứu tốt nhất.

Ở đây cả các mẫu Excell về kinh doanh, tài chính mọi người có thể tận dụng để nghiên cứu về cổ phiếu, hoạt động doanh nghiệp:

Phần mềm định giá cổ phiếu Excell:

- Time Value (xls

- Lease or Buy a Car (xls)

- NPV & IRR (xls)

- Real Rates (xls)

- Template (xlsFree Cash Flow (xls)

- Capital Structure (xls).

- WACC (xls)

- Statements (xls)

- Bond Valuation (zip)

- Buyout (zip)

- Cash Flow Valuation (zip)

- Financial Projections (zip)

- Leverage (zip)

- Ratio Calculator (zip

- Stock Value (zip)

- CFROI (xls)

- Financial Charting (zip)

- Risk Analysis (exe

- Black Scholes Option Pricing (zip).

- Cash Flow Matrix – Basic cash flow model.

- Business Financial Analysis Template for start-up businesses from Small Business Technology Center

- Forex (zip)

- Hamlin (zip)

- Capital Budgeting Analysis (xls

- Rating Calculation (xls)

- LBO Valuation (xls)

- Synergy (xls)

- Valuation Models (xls)

- Risk Premium (xls)

- FCFE Valuation 1 (xls)

- FCFE Valuation 2 (xls)

- FCFE Valuation 3 (xls)

- FCFF Valuation 1 (xls)

- FCFF Valuation 2 (xls

- Tanly (zip)

- Formal Scorecard

- Project Plan

- Gantt

- E O Q Model

- Inventory Simulation Control Model

- Financial Projections Model

- Option Trading Workbook

- Financial Model

- Financial History Pivot Table

- Combination Model

- Balanced Scorecard.

- Cash Model

- Ratio Reminder (zip)

- Risk Analysis IT

- Risk Analysis DW

- Net

- Excel Workbook 1-2

- Rule Maker Essentials

- Rule Maker Ranker

- IPO Timeline

- Assessment Templates.

- Cash Gap in Days

- Cash Flow

- Six Solver Workbook (zip)

- Free Cash Flow Valuation

- Finance Examples

- Capital Budgeting Workbook

- Income Statement What If Analysis

- Breakeven Analysis (zip)

- SLG Ratio Master (exe)

- DCF

- History

- Business Valuation Model (zip)

- LBO Model – Excel model for leveraged buy-outs

- Comparable Companies – Mô hình định giá bằng Excel để so sánh nhiều công ty

- Present Value Tables (rtf)

- Investment Valuation Model (zip)

- Cash Flow Sensitivity (xlt)

- What If Analysis

- Risk Return Optimization

- External Assessment.

- Internal Assessment

- Forecasting Model

- Economic Evaluation

- Project Management Templates

- Project Cost Estimating Workbook

- Risk Assessment Register

- Simple ABC Model

- Six Sigma Tool Kit

- Project Management Tool Kit

- Intellectual Property Valuation Model

- IT Infrastructure Maturity Assessment

- EVA Model

- EVA Tree Model

- Personal Finance Model

- Financial Startup Model

- Performance Leadership Assessment

- Due Diligence Assessment Model

- Management Diamond Assessment

- Ratio Tree

- …vv

Mọi người có thể xem các mẫu mà bên các phần mềm này cung cấp để thực hiện theo hoặc chỉ cần điền thông tin theo mẫu Excell là được. Không nhất thiết phải làm theo đúng hoàn toàn, nhưng nếu được thì hãy thực hiện theo.

Các phần mềm này đã được thiết kế thuật toán sẵn nên mọi người không cần thực hiện tính toán thủ công hay đặt các thuật toán tính toán trên hệ thống mất nhiều thời gian, đôi khi còn bị sai.

Hoặc mọi người tính toán và thông kê các chỉ số sau đó nhập vào Excell để theo dõi được dễ dàng hơn. Đó là một trong những cách thức mà người đầu tư chuyên nghiệp sẽ làm cũng như giúp hình dung giá cổ phiếu dễ dàng hơn qua các thời kỳ.

Tìm hiểu: Cách Chơi Chứng Khoán Cho Người Mới Bắt Đầu

Quy trình định giá cổ phiếu đầu tư

Bước 1: Lựa chọn nhóm ngành cổ phiếu đầu tư

Trước hết mọi người phải biết mình nên đầu tư vào nhóm ngành nào để khoanh vùng, bởi trên thị trường chứng khoán có rất nhiều ngành nghề, lĩnh vực kinh doanh nếu không lựa chọn được nhóm ngành đầu tư thì khó mà thực hiện được các bước tiếp theo.

Lưu ý khi chọn nhóm ngành thì nên chọn những mã cổ phiếu ngành có tiềm năng, có nhiều sự tăng trưởng và triển vọng vào tương lai. Không nên đầu tư cảm tính, cần nghiên cứu nhóm ngành phù hợp. gợi lý một vài nhóm ngành:

- Mã cổ phiếu ngành thép

- Mã cổ phiếu ngành nông nghiệp

- Mã cổ phiếu ngành công nghệ

- Mã cổ phiếu ngành Logictics

- Mã cổ phiếu ngành thực phẩm

Xem thêm: Mã cổ phiếu tiềm năng nên đầu tư ?

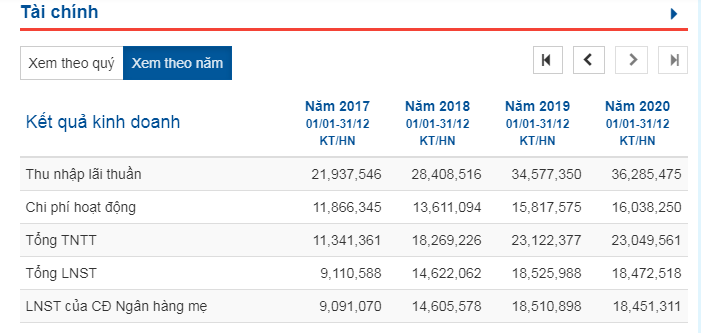

Bước 2: Nghiên cứu về kết quả kinh doanh của từng doanh nghiệp

Sau khi khoanh vùng được ngành thì tìm đến các mã cổ phiếu của ngành đó trên các website, trên đó thống kê mã chứng khoán theo nhóm ngành. Mọi người lựa chọn cổ phiếu của các doanh nghiệp trong đó, sau đó xem qua kết quả kinh doanh của các doanh nghiệp này.

Chỉ chọn những doanh nghiệp có kết quả kinh kinh doanh khả quan trong 5 năm gần nhất mà thôi, tốc độ tăng trưởng của doanh nghiệp đó có triển vọng còn những doanh nghiệp nào đang hoạt động thua lỗ thì nên để phân tích và nghiên cứu sau.

Bước 3 : Chọn phương pháp định giá cổ phiếu phù hợp

Với những phương pháp mà chúng tôi giới thiệu ở trên là phương pháp hiện được nhiều người sử dụng nhất:

- Phương pháp PE: Đơn giản, áp dụng cho tất cả cổ phiếu thuộc các ngành nghề khác nhau

- Phương pháp PB: định giá những công ty có phần lớn tài sản có tính thanh khoản cao, như ngân hàng, công ty tài chính, bảo hiểm và các công ty đầu tư

- Phương pháp DCF: Thích hợp cho những doanh nghiệp có mức tài chính lớn, có hoạt động chia cổ tức thường xuyên

Mọi người chỉ cần chọn phương pháp phù hợp không nhất thiết kết hợp nhiều phương pháp khác nhau. Đối với người chuyên nghiệp sẽ không rối nhưng nếu là người mới thì chắc chắn sẽ gặp sự cố.

Bước 4: Thiết lập File Excell để so sánh các chỉ số tài chính cổ phiếu

Bạn không nên chỉ thống kê, suy nghĩ trong đầu mà cần thiết lập file Excell để thống kê lại những số liệu mà mình tính toán được thành một flie số liệu để từ đó có thể đưa ra so sánh giữa các cổ phiếu khác nhau đơn giản hơn. Cũng như giúp ích cho quá trình đầu tư sau này hiệu quả hơn, thống kê số liệu và lưu giữ phân tích thành biểu đồ sẽ dễ đánh giá và phân tích các số liệu đó.

Bước 5: Phân tích kết quả định giá cổ phiếu đã thực hiện

Để phân tích thì mọi người người có 2 hướng đi phải thực hiện đó là:

- Phân tích độc lập: Có nghĩa là đánh giá tổng quát và chi tiết về mã cổ phiếu đó một cách độc lập. Từ đó đưa ra nhận định cơ bản về mã cổ phiếu đó.

- Sau đó phân tích tổng thể dựa trên sự so sánh trong các doanh nghiệp cùng ngành. Việc so sánh mức cạnh tranh trong ngành giúp đưa ra những thông tin hữu ích hơn và thấy được giá trị của cổ phiếu dự định mua như thế nào so với thị trường chung

Nhớ phải phân tích tất cả các yếu tố, dựa trên số liệu khách quan không nên dựa trên cảm tính để đưa ra phán đoán.

Điều gì quyết định giá cổ phiếu tăng hay giảm

Hoạt động kinh doanh của doanh nghiệp

Trước hết đó chính xác là hoạt động kinh doanh của doanh nghiệp đó, bởi giá cổ phiếu chính là giá trị hiện hữu để phản ánh hoạt động và quá trình kinh doanh của một doanh nghiệp nào đó. Khi kinh doanh tốt, nhiều doanh thu, nợ nần ít mọi chỉ số tăng trưởng đều, dự án phát triển triển vọng thì tất nhiên cổ phiếu theo đó mà tăng giá và ngược lại.

Nếu như cổ phiếu niêm yết lên sàn thì sẽ giá cao nhưng nếu như bị hủy niêm yết khỏi sàn hoặc rút khỏi sàn chứng khoán thì giá lại thấp xuống. Vậy nên việc đê định giá cổ phiếu bạn quan tâm nhất vẫn là các báo cao tài chính, các chỉ số tài chính của doanh nghiệp đó.

Thị trường chứng khoán chung

Thị trường chứng khoán chung tác động cũng không hề ít đến giá cổ phiếu hiện nay trên thị trường. Bởi rất khó để khi thị trường chứng khoán tràn ngập sắc xanh mà cổ phiếu của doanh nghiệp nào đó lại có sắc tím ảm đảm. Và cũng ít mã cổ phiếu nào nổi sắc xanh khi thị trường được bao trùm bởi sắc tím cả.

Vậy nên thị trường chứng khoán giai đoạn hoàng kim sẽ kéo theo sự hoàn kim của hầu như sẽ là thời hoàng kim của tất cả các mã cổ phiếu nhưng cũng sẽ có một số ngoại lệ.

Nhu cầu đầu tư cổ phiếu

Cái gì cũng sẽ tuân theo quy luật cung cầu của nền kinh tế, với bất kỳ sản phẩm này nhu cầu mua nhiều nhưng cung ít sẽ khiến cho giá của nó tăng lên. Như vậy đối với cổ phiếu cũng vậy, với một mã cổ phiếu thì trên thị trường ấn định số lượng cung cố định nhưng số lượng người mua cổ phiếu tăng lên thì khiến cho sự cạnh tranh tăng và sau đó là giá cổ phiếu sẽ tăng lên.

Và ngược lại thì cổ phiếu mà không ai mua cũng sẽ mất giá dần theo thời gian, bởi một khi không có giá trị thì khó mà tạo ra được giá cao cho chính cổ phiếu đó.

Tình hình phát triển kinh tế chung

Cổ phiếu hay nói chung là chứng khoán chính là sản phẩm đại diện cho sự phát triển của nền kinh tế của một quốc gia. Lấy điển hình tại sao cổ phiếu nước Mỹ lại cao đến như vậy bởi nền kinh tế của họ gấp nhiều lần nước ta. Vậy nên tình hình kinh tế phát triển hay không phát triển sẽ tác động đến giá cổ phiếu của doanh nghiệp.

Lấy ví dụ qua thời gian đại dịch Covid 19 thì có thể thấy nền kinh tế của nước ta không mấy khả quản vậy nên các doanh nghiệp trong nước cũng điêu đứng, kinh doanh không tốt nên giá cổ phiếu sẽ xuống thấp.

Trên đây là những cách định giá cổ phiếu cơ bản và đơn giản nhất mọi người có thể thử tính toán theo phương pháp nào đó, sau đó lựa chọn phương pháp mà cho là phù hợp nhất với mình. Định giá cổ phiếu sắp lên sàn hay cổ phiếu đã lên sàn cũng cần sự chuyên nghiệp, chuyên môn nên nếu muốn đầu tư chứng khoán lâu dài thì mọi người nên tập trung trau dồi kiến thức ngay từ bây giờ.