3 tháng ‘thảm họa’ của Bitcoin và tiền mã hóa

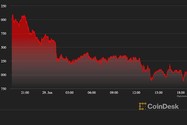

(PLO)- Giá bitcoin tiếp tục lao dốc, đồng tiền mã hóa lớn nhất thế giới ghi nhận quý tồi tệ nhất trong vòng hơn thập kỷ qua.

Hàng loạt sự kiện đang cùng lúc giáng đòn lên Bitcoin và những loại tiền mã hóa khác. Bitcoin mất hơn 72% giá trị so với mức đỉnh, 1.200 tỷ USD bốc hơi khỏi thị trường.

Đồng tiền mã hóa lớn nhất thế giới đã mất khoảng 58% giá trị trong quý II. Cú rơi của thị trường khiến các công ty tiền mã hóa phải sa thải hàng loạt nhân viên. Ngành công nghiệp đang thu hẹp lại thông qua những thương vụ mua lại.

Sức ép từ kinh tế vĩ mô đã giáng đòn lên thị trường tiền mã hóa. Trong quý II, Cục Dự trữ Liên bang Mỹ (Fed) nâng lãi suất 2 lần để đối phó với mức lạm phát cao nhất trong vòng nhiều thập kỷ ở Mỹ, làm dấy lên lo ngại về một cuộc suy thoái không chỉ ở nền kinh tế lớn nhất thế giới mà cả nhiều quốc gia khác.

Thị trường chứng khoán cũng chao đảo vì lãi suất tăng cao. Trong quý II, chỉ số Nasdaq Composite thiên về công nghệ đã lao dốc 22,4%, mức cao nhất kể từ năm 2008.

Trong những tháng qua, Bitcoin thường biến động theo các chỉ số chứng khoán chính. Đà bán tháo cổ phiếu đã lan sang Bitcoin và thị trường tiền mã hóa – vốn được coi là những tài sản có rủi ro cao.

Sự sụp đổ của dòng tiền ổn định

Trong quý II, sự sụp đổ của TerraUSD và LUNA đã tạo cơn địa chấn trên thị trường tiền mã hóa. Đây là tiền mã hóa thuộc nhóm stablecoin – tức neo giá trị theo một tài sản khác. Chẳng hạn, TerraUSD (UST) neo giá với đồng USD theo tỷ lệ 1 UST đổi 1 USD.

UST bị chi phối bởi một thuật toán và hệ thống đốt – đúc token phức tạp. Nhưng khi hệ thống đó sụp đổ, UST đã mất mốc 1 đổi 1 USD, dẫn tới cú rơi của token LUNA được liên kết với UST.

Sự kiện đã giáng đòn lớn vào ngành công nghiệp tiền mã hóa. Một trong những bên chịu ảnh hưởng nặng nề nhất là quỹ đầu Three Arrows Capital (3CA).

Tháng trước, Financial Times đưa tin, 3AC đã vỡ nợ khoản vay trị giá hơn 660 triệu USD từ Voyager Digital.

3AC cũng đặt cược vào UST và token LUNA. Nhà đầu tư vay thêm tiền của các bên cho vay để tăng sức mua vị thế. Khi thị trường giảm giá, bên cho vay sẽ thực hiện lệnh gọi ký quỹ nhằm đẩy tỷ lệ tài sản thực có trên tổng giá trị tài sản về mức yêu cầu.

Theo nguồn tin của CNBC, điều này khiến công ty rơi vào tình trạng bị thanh lý tài sản. Vụ việc của 3AC cũng phơi bày tính chất đòn bẩy cao trong ngành công nghiệp tiền mã hóa.

Cũng trong tháng 6, sàn giao dịch tiền mã hóa CoinFlex đã tạm dừng cho phép khách hàng rút tiền với lý do “điều kiện thị trường khắc nghiệt” và tài khoản của một khách hàng bị âm vốn thực có.

CoinFlex cáo buộc nhà đầu tư tiền mã hóa Roger Ver nợ công ty 47 triệu USD. Sàn giao dịch cho biết thông thường, một tài sản bị âm vốn thực có sẽ bị bán giải chấp tài sản. Tuy nhiên, CoinFlex và ông Ver đã có một thỏa thuận ngăn bán giải chấp.

CoinFlex đã phát hành một token mới có tên Recovery Value USD để huy động 47 triệu USD nhằm tiếp tục cho phép khách hàng rút tiền. Công ty hiện trả lãi 20% cho những ai sẵn sàng mua và giữ đồng tiền mã hóa này.

Những kẽ hở trong mô hình kinh doanh của Celsius

Vào tháng 6, công ty cho vay tiền mã hóa Celsius đã tạm dừng cho phép khách hàng rút tiền.

Công ty này trả lãi 18% đối với những khách hàng gửi tiền bằng tiền mã hóa. Sau đó, Celsius cho các nhà giao dịch khác vay nhằm kiếm lời từ phần chênh lệch lãi suất. Những nhà đầu tư tiền mã hóa sẵn sàng trả lãi cao để vay tiền.

Nhưng những kẽ hở trong mô hình kinh doanh đã bị phơi bày khi thị trường lao dốc. Celsius trích dẫn “điều kiện thị trường khắc nghiệt” để tạm dừng cho phép rút tiền.

Tuần trước, Celsius cho biết đang thực hiện “những bước quan trọng để bảo vệ tài sản và tìm kiếm các lựa chọn khác”. Theo nền tảng cho vay, những lựa chọn bao gồm “theo đuổi các giao dịch chiến lược và tái cơ cấu nợ”.

“Các vấn đề của Celsius đã phơi bày những lỗ hổng trong các mô hình cho vay được sử dụng trong ngành công nghiệp tiền mã hóa. Ở đó, những nền tảng cho vay thường trả lãi cao cho khách hàng”, CNBC nhận định.

Mục lục bài viết

Bitcoin tiếp tục ‘trượt dốc’ quanh mức 20.000 USD, thị trường tiền ảo rực đỏ

MINH TRÚC