Định giá cổ phiếu MBB và Xu hướng dòng tiền – GoValue

Mục lục bài viết

Cổ phiếu MBB là gì?

Cổ phiếu MBB là cổ phiếu của Ngân hàng Thương mại Cổ phần MB – được thành lập từ năm 1994 với mục tiêu ban đầu là đáp ứng nhu cầu dịch vụ tài chính cho các Doanh nghiệp Quân đội.

Ngân hàng hoạt động trong lĩnh vực huy động vốn, cấp tín dụng và các dịch vụ tài chính liên quan.

Bên cạnh thị trường truyền thống ban đầu, Ngân hàng đã phát triển và đa dạng hóa nhiều sản phẩm dịch vụ tài chính để đáp ứng cho các đối tượng khách hàng khác nhau.

MBB được niêm yết trên Sở Giao dịch Chứng khoán Thành phố Hồ Chí Minh (HOSE) từ năm 2001.

Hồ sơ cổ phiếu MBB

Sản phẩm dịch vụ chính

- Kinh doanh ngân hàng theo quy định của Thống đốc Ngân hàng Nhà nước Việt Nam.

- Cung ứng sản phẩm phái sinh theo quy định của pháp luật.

- Đại lí bảo hiểm và các dịch vụ liên quan khác theo quy định của pháp luật.

- Kinh doanh trái phiếu và các giấy tờ có giá khác theo quy định của pháp luật.

- Mua bán, gia công, chế tác vàng.

Vị thế công ty

- An toàn vốn cuối năm 2020: Tỷ lệ vốn huy động từ các tổ chức tín dụng khác ở mức 12.32%. Tỷ lệ bao phủ nợ xấu là 134.07%, cho thấy Ngân hàng rất thận trọng trong việc trích lập dự phòng rủi ro cho vay. Tỷ lệ cấp tín dụng từ nguồn huy động vốn (LDR) bằng 95.93%.

- Chất lượng tín dụng cuối năm 2020: Chi phí dự phòng rủi ro/Tổng dư nợ bình quân bằng 2.23%. Tỷ lệ nợ xấu ở mức 1.09%. Lãi dự thu/Tổng tài sản sinh lãi bằng 0.82%. Cho vay khách hàng bằng 298,297 tỷ đồng, tăng 19.16% so với cùng kỳ. Nợ nhóm 2/Tổng dư nợ bằng 0.81%.

- Chất lượng nguồn vốn đầu vào cuối năm 2020: Chi phí huy động vốn bình quân (COF) là 3.28%. Tỷ lệ CASA bằng 37.04%. Ngân hàng nằm trong Top 3 khối ngân hàng đại chúng niêm yết có tỷ lệ CASA cao nhất. Tiền gửi khách hàng ở mức 310,960 tỷ đồng, tăng 14.03% so với cùng kỳ.

- Kết quả kinh doanh năm 2020: Tổng chi phí hoạt động/Tổng thu nhập hoạt động (CIR) ở mức 38.58%. Tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) là 19.13%, đứng ở vị trí thứ 8 trong khối ngân hàng đại chúng niêm yết. Tỷ suất sinh lời trên tổng tài sản (ROA) ở mức 1.90%. Biên lãi thuần (NIM) của MBB là 4.80%, giảm -0.15% so với cùng kỳ, và nằm trong Top 5 khối ngân hàng.Lợi nhuận sau thuế là 8,606 tỷ đồng, tăng 6.66% so với cùng kỳ.

- Cơ cấu thu nhập ngân hàng năm 2020: Tổng thu nhập hoạt động bằng 27,362 tỷ đồng. Thu nhập lãi thuần ở mức 20,278 tỷ đồng, đóng góp 74.11% tổng thu nhập hoạt động. Lãi thuần từ hoạt động mua bán chứng khoán là 951 tỷ đồng, chiếm 3.48% cơ cấu thu nhập của Ngân hàng. Lãi thuần từ hoạt động kinh doanh vàng và ngoại hối có giá trị bằng 786 tỷ đồng, đóng góp 2.87% tổng thu nhập hoạt động ngân hàng. Lãi thuần từ hoạt động dịch vụ bằng 3,576 tỷ đồng, chiếm 13.07% tổng thu nhập hoạt động.

- MBB là đơn vị tiên phong trong việc ứng dụng công nghệ thông tin viễn thông vào phát triển các dịch vụ ngân hàng như: dịch vụ ngân hàng điện tử tích hợp chứng thư số trong sim CA dành cho khách hàng doanh nghiệp (Bankplus CA), dịch vụ Bankplus.

Chiến lược phát triển và đầu tư

- Duy trì vị thế trong Top 5 ngân hàng thương mại Việt Nam về hiệu quả kinh doanh và an toàn trong giai đoạn 2017 – 2021;

- Chuyển dịch cơ cấu kinh doanh theo hướng tăng tỷ trọng bán lẻ;

- Đẩy mạnh bán hàng trên kênh số và kênh bán chéo qua khi tận dụng kênh phân phối của đối tác chiến lược và các đơn vị thành viên;

- Xây dựng khung quản trị rủi ro và ứng dụng công cụ rủi ro để đo lường, giám sát, giảm thiểu và phòng ngừa rủi ro trong hoạt động ngân hàng;

Rủi ro kinh doanh

- Thông tư 36/2014/TT-NHNN cũng gây ra một số khó khăn đối với hệ thống ngân hàng, giới hạn cấp tín dụng bị thu hẹp, giới hạn đầu tư trái phiếu chính phủ, tỷ lệ vệ khả năng chi trả, tỷ lệ vốn ngắn hạn cho vay trung và dài hạn. Điều này đòi hỏi các ngân hàng phải cấu trúc lại các danh mục tài sản có cũng như tài sản nợ để tuân thủ theo quy định. Việc tái cấu trúc này ảnh hưởng đến kết quả cũng như chiến lược kinh doanh của các ngân hàng. Ngoài ra, vẫn còn nhiều khó khăn trong việc xử lý dứt điểm nợ xấu tồn đọng khi vẫn còn thiếu các nguồn tài chính thực từ bên ngoài trong khi khuôn khổ pháp lý cho mua bán nợ xấu còn nhiều bất cập.

Chú ý: Dữ liệu phân tích được cập nhật tại ngày 03/12/2021.

Thông tin cơ bản

- Giá cổ phiếu: 28,300

- Ngành: Ngân hàng

- Vốn hóa: 110,045 tỷ

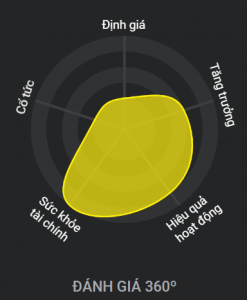

Đánh giá 360

Lợi thế

- Ước tính MBB có tăng trưởng lợi nhuận sau thuế trong 3 năm tiếp theo (22.34%/năm) cao trên 15%/năm

- Ước tính MBB có tăng trưởng doanh thu trong 3 năm tiếp theo (15.09%/năm) cao trên 15%/năm

- MBB có tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) 12 tháng gần nhất đạt 20.31 %. Warren Buffett thường đầu tư vào những doanh nghiệp có ROE trên 15% và tỷ lệ này được duy trì ít nhất trong 3 năm

Rủi ro

- MBB đang có mức định giá P/E (9.89) cao hơn mức P/E trung bình 5 năm (8.13)

- Tăng trưởng thu nhập lãi thuần 12 tháng gần nhất của MBB (28.138%) thấp hơn mức tăng trưởng thu nhập lãi thuần trung bình ngành Ngân hàng Việt Nam (29.85%)

- MBB đang có mức định giá P/B (1.87) cao hơn mức P/B trung bình 5 năm (1.42)

Xu hướng dòng tiền

Hiểu rõ xu hướng tăng giá của cổ phiếu sẽ giúp bạn lựa chọn thời điểm mua/bán chính xác nhất, và đi trước thị trường

Giá cổ phiếu

-

Rủi ro biến động giá:

THẤP. MBB có mức biến động giá (độ lệch chuẩn) hàng tuần trong 3 tháng gần đây (1,689 vnđ), thấp hơn so với cùng kỳ năm ngoái (2,362 vnđ).

- Rủi ro thanh khoản: MBB có mức rủi ro thanh khoản thấp, cụ thể trung bình khoảng 291,143,572,222 vnđ mới có thể làm thay đổi +/- 1% giá cổ phiếu.

Hiệu quả sinh lời cổ phiếu

Động lực và mức độ biến động

-

Xu hướng dài hạn:

MBB đang ở trong xu hướng tăng dài hạn (+15.8%).

- Xu hướng trung hạn: MBB đang ở trong xu hướng tăng trung hạn (+4.2%).

- Xu hướng ngắn hạn: MBB đang ở trong xu hướng giảm ngắn hạn (-4.4%).

Định giá cổ phiếu

Nếu bạn đặt lệnh mua 1 cổ phiếu có biên an toàn đủ lớn, bạn đang đầu tư. Ngược lại, bạn đang đánh bạc với số vốn của mình.

Giá trị nội tại & Biên an toàn

-

Không có biên an toàn

- Không có biên an toàn đủ lớn: MBB (28,300) đang giao dịch với mức biên an toàn (-7.12%) nhỏ hơn 20%.

Giá mục tiêu của công ty chứng khoán

Chỉ số P/E

-

PE cao hơn PE trung bình 5 năm:

MBB đang có mức định giá P/E (9.89) cao hơn mức P/E trung bình 5 năm (8.13)

-

PE thấp hơn PE trung bình ngành:

MBB đang có mức định giá P/E (9.89) thấp hơn mức P/E trung bình ngành Ngân hàng trong khu vực (11.14).

Chỉ số P/B

- Chỉ số PB cao hơn PB trung bình 5 năm:

- Chỉ số PB cao hơn PB trung bình ngành: MBB đang có mức định giá P/B (1.87) cao hơn mức P/B trung bình ngành Ngân hàng trong khu vực (1.02).

Chỉ số PEG

Tăng trưởng

Các chỉ số dự báo tăng trưởng sẽ giúp bạn đánh giá chính xác về triển vọng của MBB trong 3 năm tới. Trong cùng 1 ngành, hãy chọn những cổ phiếu có tốc độ tăng trưởng vượt trội nhất.

Dự báo doanh thu và lợi nhuận

Dự báo tăng trưởng doanh thu và lợi nhuận trong 3 năm tiếp theo

-

Tăng trưởng lợi nhuận sau thuế:

Ước tính MBB có tăng trưởng LNST (22.34%/năm) trong 3 năm tiếp theo thấp hơn mức tăng trưởng LNST 12 tháng gần nhất (35.35%).

- Tăng trưởng lợi nhuận sau thuế ước tính trên 15%/năm: Ước tính MBB có tăng trưởng lợi nhuận sau thuế trong 3 năm tiếp theo (22.34%/năm) cao trên 15%/năm.

- Tăng trưởng doanh thu: Ước tính MBB có tăng trưởng doanh thu (15.09%/năm) trong 3 năm tiếp theo thấp hơn mức tăng trưởng doanh thu 12 tháng gần nhất (31.1%).

- Tăng trưởng doanh thu ước tính trên 15%/năm: Ước tính MBB có tăng trưởng doanh thu trong 3 năm tiếp theo (15.09%/năm) cao trên 15%/năm.

- Tăng trưởng doanh thu ước tính cao hơn tăng trưởng doanh thu trung bình ngành: Ước tính MBB có tăng trưởng doanh thu (15.09%/năm) trong 3 năm tiếp theo cao hơn mức tăng trưởng doanh thu trung bình ngành Ngân hàng ở Việt Nam (14.96%/năm).

Dự báo lợi nhuận trên một cổ phần (EPS)

Hiệu quả hoạt động

Các chỉ số tài chính trong quá khứ sẽ phản ánh hiệu quả hoạt động và lợi thế cạnh tranh bền vững của doanh nghiệp. Mua những cổ phiếu có lợi thế cạnh tranh bền vững là chiến lược đầu tư thành công nhất mọi thời đại.

Doanh thu và lợi nhuận quá khứ

Tăng trưởng lợi nhuận quá khứ

-

Xu hướng lợi nhuận:

Lợi nhuận sau thuế của MBB đã tăng trung bình 26.21% mỗi năm, trong vòng 5 năm qua.

- Tăng trưởng nhanh: Tăng trưởng lợi nhuận sau thuế 12 tháng gần nhất của MBB (35.35 %) cao hơn mức tăng trưởng lợi nhuận sau thuế bình quân 5 năm quá khứ (26.21%).

- Tăng trưởng lợi nhuận sau thuế 12 tháng gần nhất thấp hơn mức trung bình ngành: Tăng trưởng lợi nhuận sau thuế 12 tháng gần nhất của MBB (35.35%) thấp hơn mức tăng trưởng lợi nhuận sau thuế 12 tháng gần nhất trung bình ngành Ngân hàng Việt Nam (43.02%).

Chỉ số ROE

-

Tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) cao hơn 15%:

MBB có tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) 12 tháng gần nhất đạt 20.31 %. Warren Buffett thường đầu tư vào những doanh nghiệp có ROE trên 15% và tỷ lệ này được duy trì ít nhất trong 3 năm.

- Tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) cao hơn mức trung bình ngành: MBB có tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) 12 tháng gần nhất đạt 20.31%, cao hơn mức tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) trung bình ngành Ngân hàng ở Việt Nam (18.77%)

Chỉ số ROA

- Tỷ suất lợi nhuận trên tổng tài sản (ROA) thấp:

- Tỷ suất lợi nhuận trên tổng tài sản (ROA) cao hơn mức trung bình ngành: MBB có tỷ suất lợi nhuận trên tổng tài sản (ROA) 12 tháng gần nhất đạt 2.13%, cao hơn mức tỷ suất lợi nhuận trên tổng tài sản (ROA) trung bình ngành Ngân hàng ở Việt Nam (1.7%).

Biên lãi ròng quá khứ

-

Tỷ suất sinh lời tài sản tăng:

Tỷ suất sinh lời tài sản của MBB tăng 0.2%, từ 7.82% (năm 2020) lên 8.02%.

- Chi phí vốn giảm: Chi phí vốn của MBB giảm 0.34%, từ 3.32% (năm 2020) xuống 2.98%.

- Biên lãi ròng được cải thiện: Biên lãi ròng (NIM) của MBB tăng 0.54%, từ 4.84% (năm 2020) lên 5.38%.

Biên lãi ròng (NIM) và Tăng trưởng thu nhập lãi thuần (NII Growth)

-

Biên lãi ròng (NIM) 12 tháng gần nhất cao hơn mức trung bình ngành:

Biên lãi ròng (NIM) 12 tháng gần nhất của MBB (5.38%) cao hơn biên lãi ròng (NIM) trung bình ngành Ngân hàng Việt Nam (4.23%).

- Tăng trưởng thu nhập lãi thuần 12 tháng gần nhất thấp hơn mức trung bình ngành: Tăng trưởng thu nhập lãi thuần 12 tháng gần nhất của MBB (28.14%) thấp hơn mức tăng trưởng thu nhập lãi thuần trung bình ngành Ngân hàng Việt Nam (29.85%).

Sức khỏe tài chính

Đừng bị đánh lừa bởi triển vọng tăng trưởng. Tăng trưởng thường phải đánh đổi bởi tỷ lệ đòn bẩy tăng cao. Hãy chú ý, nếu đòn bẩy của doanh nghiệp quá cao, tăng trưởng chỉ là 1 “lâu đài xây trên cát”.

Lịch sử và phân tích Tổng tài sản trên Vốn chủ sở hữu

-

Đòn bẩy tài chính:

MBB có tỷ lệ Tổng tài sản trên Vốn chủ sở hữu (9.44) ở mức hợp lý (nhỏ hơn 12 lần).

- Cấu trúc tài chính: Tỷ lệ Tổng tài sản trên Vốn chủ sở hữu của MBB đã giảm từ 9.64 xuống 9.44 trong vòng 5 năm qua.

Xu hướng chất lượng tài sản

-

Tỷ lệ nợ xấu giảm:

Tỷ lệ nợ xấu của ngân hàng MBB giảm 0.14%, từ 1.09% (năm 2020) xuống còn 0.95%. Dấu hiệu cho thấy chất lượng tài sản của MBB tăng.

- Tỷ lệ Dự phòng/Cho vay tăng: Tỷ lệ dự phòng/cho vay của ngân hàng MBB tăng 0.74%, từ 1.46% (năm 2020) lên 2.2%.

- Tỷ lệ dự phòng/nợ xấu cao: Tỷ lệ bao phủ nợ xấu của ngân hàng MBB là 232.1%, ở mức cao.

So sánh chất lượng tài sản năm gần nhất

-

So với Tỷ lệ nợ xấu trung bình ngành:

Tỷ lệ nợ xấu của MBB (0.95%) thấp hơn Tỷ lệ nợ xấu trung bình ngành Ngân hàng Việt Nam (1.41%).

- So với Tỷ lệ Dự phòng/Cho vay trung bình ngành: Tỷ lệ Dự phòng/Cho vay của MBB (2.2%) cao hơn mức tỷ lệ Dự phòng/Cho vay trung bình ngành Ngân hàng Việt Nam (1.84%).

Cổ tức

Nếu bạn cần sự ổn định, hãy tìm những cổ phiếu trả cổ tức ỔN ĐỊNH. Hãy chọn những cổ phiếu có tỷ suất cổ tức trong khoảng từ nhóm 25% tỷ lệ thấp nhất thị trường đến nhóm 25% tỷ lệ cao nhất, và có lịch sử chi trả cổ tức ổn định.

-

Tỷ suất cổ tức:

Không có đủ dữ liệu tính toán tỷ suất cổ tức của MBB.

- Tăng trưởng tỷ suất cổ tức: MBB hiện không chi trả cổ tức.

Sự ổn định và tăng trưởng cổ tức

- Chi trả cổ tức ổn định:

- Tăng trưởng: MBB đang không duy trì được tốc độ tăng trưởng chi trả cổ tức.

Tỷ lệ chi trả cổ tức trên lợi nhuận trong tương lai

-

Chi trả cổ tức:

Toàn bộ cổ tức của MBB trong 3 năm tiếp theo đều được chi trả từ nguồn lợi nhuận của công ty. Tỷ lệ chi trả cổ tức được dự phóng bằng 8.58% lợi nhuận sau thuế

Ban lãnh đạo

Đừng bao giờ đặt lệnh mua nếu bạn chưa hiểu rõ về Ban lãnh đạo của doanh nghiệp. Gợi ý: hãy chú ý đến thời gian đương nhiệm bình quân và tỷ lệ sở hữu của Hội đồng quản trị và Ban giám đốc.

Hội đồng quản trị

-

Kinh nghiệm quản lý:

MBB có hội đồng quản trị dày dặn kinh nghiệm (4.8 năm).

Ban giám đốc và ban kiểm soát

-

Kinh nghiệm quản lý:

MBB có đội ngũ ban giám đốc dày dặn kinh nghiệm (4.4 năm).

Cơ cấu sở hữu

Một trong những lời khuyên quan trọng nhất của GoValue trong series: Hướng dẫn cách chơi chứng khoán cho người mới là: Hãy đứng trên vai người khổng lồ. Hãy chọn những cổ phiếu có sự đa dạng về cơ cấu cổ đông. Sự có mặt của các quỹ đầu tư sẽ giúp gia tăng sự minh bạch của doanh nghiệp đối với cổ đông. Gợi ý: các quỹ đầu tư lớn luôn có nhiều thông tin hơn bạn.

Giao dịch nội bộ gần nhất

-

Giao dịch nội bộ:

Cổ đông nội bộ của MBB đang bán ròng trong 12 tháng gần nhất.

Thông tin giao dịch

Cơ cấu cổ đông

Cổ đông lớn

Quỹ đầu tư lớn nắm giữ