Phân tích cổ phiếu MBB (Ngân hàng Quân đội): Hàng tốt dài hạn, giá hợp lý 39.484 đồng/cp

Quan điểm đầu tư

Tín dụng còn dư địa tăng trưởng tốt trong dài hạn; Số lượng khách hàng tăng nhanh nhờ chiến lược tiếp thị và bán hàng hiệu quả với sự hỗ trợ của ngân hàng số; Lợi thế về chi phí vốn và thanh khoản dồi dào giúp biên lãi ròng NIM tiếp tục duy trì ở mức cao;

Các công ty con hoạt động hiệu quả giúp thu nhập ngoài lãi tăng trưởng mạnh mẽ; Tiết giảm chi phí hoạt động nhờ ứng dụng công nghệ và số hóa vào hoạt động; Áp lực trích lập thấp nhờ bắt đầu quá trình trích lập xử lý tài sản sớm.

Khuyến nghị

Chúng tôi duy trì khuyến nghị MUA đối với cơ hội đầu tư vào cổ phiếu MBB với tập khách hàng phong phú và đa dạng, chất lượng tài sản tốt, nguồn vốn dồi dào và triển vọng tăng trưởng bền vững trong dài hạn. Giá trị hợp lý của cổ phiếu MBB là 39.484 đồng/cổ phiếu.

Tăng trưởng tín dụng ấn tượng

Trong 6T.2020, MBB ghi nhận lợi nhuận trước thuế đạt 7.986 tỷ đồng (+56% yoy) nhờ tín dụng tăng trưởng tốt và NIM tiếp tục mở rộng. Tín dụng tăng trưởng 10,7% với quy mô tín dụng đạt 360.450 tỷ đồng. Trong đó, cho vay khách hàng đạt 331.147 tỷ đồng (+11% ytd) và dư nợ trái phiếu doanh nghiệp đạt 29.303 tỷ đồng (+6,9% ytd).

Mức tăng chủ yếu tập trung ở Q1.2021, sang Q2.2021 tín dụng tăng trưởng chậm lại do tác động của dịch bệnh bùng phát, cùng với việc ngân hàng vẫn đang chờ được NHNN cấp thêm “room” tín dụng.

Cấu trúc dư nợ cho vay của MBB bao gồm 44% dư nợ cá nhân, 8,2% dư nợ doanh nghiệp nhà nước và 47,8% dư nợ doanh nghiệp tư nhân. Tín dụng phân khúc khách hàng doanh nghiệp tư nhân có mức tăng trưởng cao nhất +20,6% yoy, trong khi dư nợ nhóm doanh nghiệp nhà nước ghi nhận mức giảm -24,8% yoy. Dư nợ khách hàng cá nhân tăng +11,3% yoy, với đóng góp lớn từ mảng cho vay tiêu dùng với MCredit (+53% ytd, chiếm 6,6% tổng dư nợ).

Huy động từ tiền gửi và giấy tờ có giá đạt 396 nghìn tỷ đồng (+9,3% yoy). Trong khi mức độ thanh khoản của nhiều ngân hàng không còn dồi dào như trước do dòng tiền chảy vào các kênh đầu tư khác thì tốc độ tăng trưởng huy động của MBB vẫn tốt nhờ thu hút được lượng khách hàng lớn.

Tiền gửi không kỳ hạn (CASA) đạt 119 nghìn tỷ đồng (+3,3% yoy), tỷ lệ CASA giảm nhẹ xuống 34,6%.

Chất lượng tài sản liên tục được cải thiện

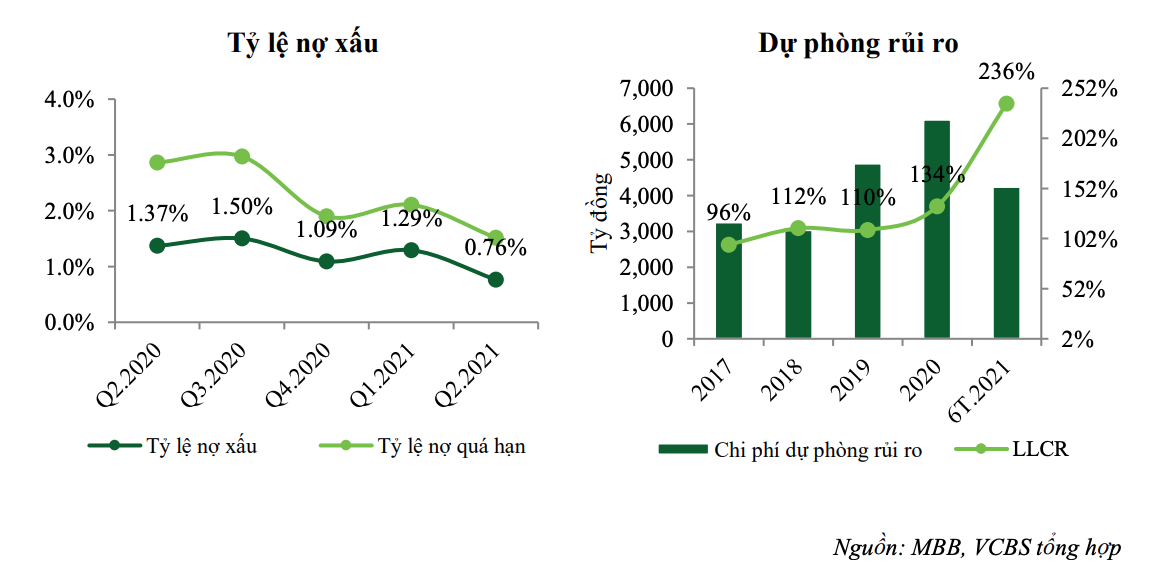

Tỷ lệ nợ xấu giảm mạnh xuống 0,76% so với mức 1,29% trong Q1.2021 nhờ tăng cường trích lập xóa nợ xấu đạt 1.787 tỷ đồng trong kỳ. Dư nợ tái cơ cấu theo Thông tư 03 là 2.700 tỷ đồng, chiếm khoảng 0,8% tổng dư nợ. MBB đã trích lập dự phòng 70% cho các khoản nợ tái cơ cấu và dự kiến sẽ trích lập toàn bộ trong năm 2021. Tỷ lệ bao phủ nợ xấu (LLCR) tăng lên đến 236%, mức cao nhất trong lịch sử của MBB.

Triển vọng

Tín dụng còn dư địa tăng trưởng tốt trong dài hạn: Đáp ứng lời kêu gọi của NHNN, MBB đã thực hiện sớm việc điều chỉnh giảm lãi suất cho vay hỗ trợ các khách hàng hiện hữu với lãi suất cho vay bình quân giảm toàn danh mục từ giữa tháng 7 đến tháng 12/2021 là 1% tổng danh mục.

Cùng với việc ngân hàng có chất lượng tài sản tốt, nguồn vốn dồi dào đáp ứng tốt chuẩn Basel II, chúng tôi tin rằng đây là những điều kiện để MBB được giao chỉ tiêu tín dụng cao hơn trung bình ngành trong các giai đoạn sắp tới. MBB đã được nâng “room” tăng trưởng tín dụng lên 15% và nhiều khả năng sẽ được cấp thêm khi nền kinh tế mở cửa trở lại và nhu cầu tín dụng khả quan hơn vào cuối Q3.2021.

MBB hiện đặt trọng tâm tăng trưởng tín dụng ở mảng bán lẻ, tiêu dùng, và các ngành nghề đa dạng, ít chịu ảnh hưởng bởi dịch bệnh như điện, may mặc, y tế, logistics…

Số lượng khách hàng tăng nhanh nhờ chiến lược tiếp thị và bán hàng hiệu quả với sự hỗ trợ của ngân hàng số: Các chiến dịch quảng cáo như chương trình tài khoản số đẹp và ứng dụng số rất thành công trong việc thu hút khách hàng mới.

Trong năm 2021, MBB cũng phát triển các kênh bán hàng mới (ngân hàng tự động smartbank, các điểm bán hàng và đại lý hợp tác với Viettel, VNPost, Digiworld) nhằm mở rộng mạng lưới tiếp cận khách hàng, đặc biệt ở khu vực miền Nam. Nhờ đó, tính đến Q2.2021, số lượng khách hàng của MBB đạt 8,8 triệu (+60% yoy), trong đó số lượng khách hàng giao dịch trên kênh số đạt 5,5 triệu, tăng gấp gần 3 lần so với cùng kỳ và giá trị giao dịch đạt 1,7 triệu tỷ đồng, tăng gấp hơn 5 lần so với cùng kỳ năm 2020.

Tập khách hàng cá nhân dồi dào, đa dạng sẽ củng cố năng lục cạnh tranh của MBB trong việc thu hút CASA và tiền gửi, tăng trưởng về tín dụng và tỷ suất sinh lời, cũng như tiềm năng bán chéo các sản phẩm dịch vụ.

Các điểm mạnh khác

Duy trì lợi thế về chi phí vốn: Chúng tôi đánh giá cao chiến lược hướng trọng tâm tới khách hàng giúp MBB ghi nhận tỷ trọng CASA từ khách hàng cá nhân cao hơn trước cũng như mức lãi suất huy động tốt hơn. Với cơ cấu huy động và cơ cấu tiền gửi không kỳ hạn đa dạng, chúng tôi cho rằng MBB có thể duy trì lợi thế chi phí vốn thấp và duy trì biên lãi ròng NIM ở mức cao trong dài hạn.

Các công ty con hoạt động hiệu quả giúp thu nhập ngoài lãi tăng trưởng mạnh mẽ: Trong 6T.2021 các công ty con của MBB tiếp tục ghi nhận mức tăng trưởng cao về mặt lợi nhuận. Trong thời gian tới, nếu MBB thành công tìm kiếm đối tác chiến lược cho ngân hàng con tại Campuchia và 3 công ty con khác là MIC, MBS và MB Capital, chúng tôi kỳ vọng hiệu quả hoạt động sẽ tăng cao đóng góp đáng kể vào lợi nhuận, giúp MB mở rộng quy mô, thị phần trong nước và quốc tế.

Tiết giảm chi phí hoạt động nhờ ứng dụng công nghệ và số hóa vào hoạt động: Hoạt động chuyển đổi số thực hiện thành công giúp giảm quy mô nhân sự và nâng năng suất lao động với tỷ lệ Lợi nhuận trước thuế/Nhân viên đạt 517 triệu đồng trong 6T.2021 (+52% yoy).

Tiếp tục xu hướng số hóa của ngành ngân hàng, 5 năm tới MBB sẽ dành ra khoảng 50 triệu USD mỗi năm cho hạ tầng công nghệ. Chúng tôi kỳ vọng tốc độ tăng nhân sự của MBB sẽ chậm hơn tốc độ tăng trưởng tài sản trong các năm tiếp theo giúp hạ tỷ lệ CIR của ngân hàng.