Thanh toán Quốc tế là gì? Thuật ngữ và tính ưu việt trong Thanh toán Quốc tế

Thanh toán Quốc tế – một cụm từ quen thuộc ít nhiều các bạn đã từng nghe đến. Vậy các bạn đã có khái niệm gì về nó chưa? Hãy cùng Aramex cùng tìm hiểu qua bài viết trên nhé!

Quan hệ đối ngoại của mỗi quốc gia bao gồm tổng thể các lĩnh vực : kinh tế, chính chị, văn hoá, khoa học, kỹ thuật, du lịch…trong đó quan hệ kinh tế chiếm vị trí quan trọng, là cơ sở cho các mối quan hệ khác.

Trong quá trình hoạt động, tất cả các quan hệ quốc tế đều cần thiết và liên quan đến vấn đề tài chính. Kết thúc từng kỳ, từng từng niên hạn các quan hệ quốc tế đều được đánh giá kết quả hoạt động, do đó cần thiết đến nghiệp vụ thanh toán quốc tế.

Thanh toán quốc tế là việc thực hiện các nghĩa vụ tiền tệ, phát sinh trên cơ sở các hoạt động kinh tế và phi kinh tế giữa các tổ chức hay cá nhân nước này với các tổ chức hay cá nhân nước khác, hoặc giữa một quốc gia với một tổ chức quốc tế, thường được thông qua quan hệ giữa các Ngân hàng của các nước có liên quan

2/ Vai trò của Thanh toán Quốc tế là gì?

Đối với nền kinh tế:

Trong bối cảnh hội nhập kinh tế quốc tế, toàn cầu hoá nền kinh tế thế giới thì hoạt động thanh toán quốc tế đóng một vai trò quan trọng trong việc phát triển kinh tế của đất nước.

Một quốc gia không thể phát triển với chính sách đóng cửa, chỉ dựa vào tích luỹ trao đổi trong nước mà phải phát huy lợi thế so sánh, kết hợp với sức mạnh trong nước với môi trường kinh tế quốc tế. Trong bối cảnh hiện nay, khi các quốc gia đều đặt kinh tế đối ngoại lên hàng đầu, coi hoạt động kinh tế đối ngoại là con đường tất yếu trong chiến lược phát triển kinh tế đất nước thì vai trò của hoạt động thanh toán quốc tế ngày càng được khẳng định.

Thanh toán quốc tế là mắt xích không thể thiếu trong dây chuyền hoạt động kinh tế quốc dân. Thanh toán quốc tế là khâu quan trọng của giao dịch mua bán hàng hóa, dịch vụ giữa các cá nhân, tổ chức thuộc các quốc gia khác nhau.

Thanh toán quốc tế góp phần giải quyết mối quan hệ hàng hoá tiền tệ, tạo nên sự liên tục của quá trình sản xuất và đẩy nhanh quá trình lưu thông hàng hoá trên phạm vi quốc tế. Nếu hoạt động thanh toán quốc tế được tiến hành nhanh chóng, an toàn sẽ khiến cho quan hệ lưu thông hàng hoá tiền tệ giữa người mua và người bán diễn ra trôi chảy, hiệu quả hơn.

Thanh toán quốc tế làm tăng cường các mối quan hệ giao lưu kinh tế giữa các quốc gia, giúp cho quá trình thanh toán được an toàn, nhanh chóng, tiện lợi và giảm bớt chi phí cho các chủ thể tham gia. Các ngân hàng với vai trò là trung gian thanh toán sẽ bảo vệ quyền lợi cho khách hàng, đồng thời tư vấn cho khách hàng, hướng dẫn về kỹ thuật thanh toán trong giao dịch nhằm giảm thiểu rủi ro trong thanh toán và tạo sự an toàn tin tưởng cho khách hàng.

Như vậy, thanh toán quốc tế là hoạt động tất yếu của một nền kinh tế phát triển.

Xem thêm: Những bất cập còn tồn tại với ngành Logistics

Đối với ngân hàng:

Thanh toán quốc tế là một loại hình dịch vụ liên quan đến tài sản ngoại bảng của ngân hàng. Hoạt động thanh toán quốc tế giúp ngân hàng đáp ứng tốt hơn nhu cầu đa dạng của khách hàng về các dịch vụ tài chính có liên quan tới thanh toán quốc tế.

Trên cơ sở đó giúp ngân hàng tăng doanh thu, nâng cao uy tín của ngân hàng và tạo dựng niềm tin cho khách hàng. Điều đó không chỉ giúp ngân hàng mở rộng qui mô hoạt động mà còn là một ưu thế tạo nên sức cạnh tranh cho ngân hàng trong cơ chế thị trường.

Hoạt động thanh toán quốc tế không chỉ là một nghiệp vụ đơn thuần mà còn là một hoạt động nhằm hỗ trợ và bổ sung cho các hoạt động kinh doanh khác của ngân hàng. Hoạt động thanh toán quốc tế được thực hiện tốt sẽ mở rộng hoạt động tín dụng xuất nhập khẩu, phát triển hoạt động kinh doanh ngoại tệ, bảo lãnh ngân hàng trong ngoại thương, tài trợ thương mại và các nghiệp vụ ngân hàng quốc tế khác…

Hoạt động thanh toán quốc tế làm tăng tính thanh khoản cho ngân hàng. Khi thực hiện các nghiệp vụ thanh toán quốc tế, ngân hàng có thể thu hút được nguồn vốn ngoại tệ tạm thời nhàn rỗi của các doanh nghiệp có quan hệ thanh toán quốc tế với ngân hàng dưới hình thức các khoản ký quỹ chờ thanh toán.

Thanh toán quốc tế còn tạo điều kiện hiện đại hoá công nghệ ngân hàng. Các ngân hàng sẽ áp dụng các công nghệ tiên tiến để hoạt động thanh toán quốc tế được thực hiện nhanh chóng, kịp thời và chính xác, nhằm phân tán rủi ro, góp phần mở rộng qui mô và mạng lưới ngân hàng.

Hoạt động thanh toán quốc tế giúp ngân hàng mở rộng quan hệ với các ngân hàng nước ngoài, nâng cao uy tín của mình trên trường quốc tế, trên cơ sở đó khai thác được nguồn tài trợ của các ngân hàng nước ngoài và nguồn vốn trên thị trường tài chính quốc tế để đáp ứng nhu cầu về vốn của ngân hàng.

Như vậy, thanh toán quốc tế có vai trò rất quan trọng đối với các ngân hàng.

Xem thêm: Vận dụng Incoterms trong xuất nhập khẩu như nào?

3/ Thuật ngữ trong thanh toán quốc tế

Về định nghĩa Tín dụng chứng từ, một trong những thuật ngữ trong thanh toán quốc tế, tại Điều 2, UCP 600 như sau:

“ Credit means any arrangement, however named or desctibed, that is issevocable and there by constitutes a definite undertaking of the issuing bank to honour a complying presentation”. (Tín dụng chứng từ là một sự thỏa thuận bất kỳ, thể hiện một cam kết chắc chắn và không hủy ngang của Ngân hàng phát hành về việc thanh toán khi xuất trình phù hợp)

Từ định nghĩa trên, cầm làm rõ một số thuật ngữ trong thanh toán quốc tế có thể gây mơ hồ cho người đọc đó là:

Thứ nhất, về tên gọi phương thức tín dụng chứng từ:

Tên gọi của phương thức tín dụng chứng từ là không bắt buộc và có thể là bất cứ như thế nào, miễn là nội dung của nó thể hiện một thỏa thuận, theo đó một ngân hàng hành động theo yêu cầu và theo chỉ thị của một khách hàng hoặc trên danh nghĩa chính mình, phải trả tiền hoặc trả tiền theo lệnh của một người khác hoặc chấp nhận và trả tiền hối phiếu do người này ký phát, khi bộ chứng từ quy định được xuất trình và tuân thủ các điều kiện của Tín dụng.

Do có tính tùy ý về cách gọi, nên trong thực tế, ta gặp rất nhiều thuật ngữ khác nhau được dùng để chỉ phương thức thanh toán tín dụng chứng từ bằng tiếng Anh cũng như bằng tiếng Việt như:

– Bằng tiếng Anh: Letter of Credit (viết tắt LC hoặc L/C); Credit; Documentary Credit (Viết tắt DC hoặc D/C)…

– Bằng tiếng Việt: Tín dụng thư; Thư tín dụng; Tín dụng chứng từ; hoặc sử dụng các từ viết tắt: L/C, LC, DC, D/C.

Xem thêm: Cross Docking là gì?

Thứ hai, về th4ật ngữ trong thanh toán quốc tế “Tín dụng”:

Ở đây được dùng theo nghĩa rộng, tức “tín nhiệm”, chứ không phải để chỉ “một khoản cho vay” theo nghĩa thông thường. Điều này được thể hiện rõ trong trường hợp khi người nhập khẩu ký quỹ 100% giá trị của L/C, thì thực chất ngân hàng phát hành không cấp bất cứ một khoản tín dụng bằng tiền nào cho người nhập khẩu, mà chỉ cho người nhập khẩu “vay” sự tín nhiệm của mình.

Ngay cả trong trường hợp người nhập khẩu không hề ký quỹ, thì một khoản tín dụng bằng tiền thực sự chỉ phát sinh khi Ngân hàng phát hành tiến hành trả tiền cho nhà xuất khẩu và ghi nợ nhà nhập khẩu.

Như vậy, thuật ngữ “Tín dụng” trong phương thức tín dụng chứng từ chỉ thể hiện khoản “tín dụng trừu tượng” bằng lời hứa trả tiền của Ngân hàng thay cho lời hứa trả tiền cho nhà nhập khẩu, vì ngân hàng có hệ số tín nhiệm cao hơn nhà nhập khẩu.

Xem thêm: Mô hình ECR trong Logistics là gì?

4. Tính ưu việt trong thanh toán quốc tế bằng L/C

4.1. L/C là gì?

LC là một bức thư do ngân hàng đại diện của người nhập khẩu (bên mua) lập ra theo yêu cầu của người nhập khẩu (bên mua) cam kết sẽ trả một số tiền nhất định cho người xuất khẩu (bên bán) tại một thời điểm cụ thể, nếu người xuất khẩu (người bán) xuất trình bộ chứng từ thanh toán phù hợp với các điều khoản được nêu trong thư tín dụng.

Bên bán cũng có một ngân hàng đại diện cho mình và bên bán sẽ chuyển bộ chứng từ hợp lệ này cho ngân hàng đại diện của mình tại quốc gia xuất khẩu.

Như vậy người mua, người bán và ngân hàng là những cá thể tham gia vào quá trình thanh toán bằng LC. LC được viết tắt bởi từ Letter of Credit. Ngoài ra để nhấn mạnh đến thanh toán mà ngân hàng sẽ giữ bộ chứng từ người ta còn có tên gọi khác là Documentary Letter of Credit để nhấn mạnh đến chứng từ và phương thức thanh toán.

4.2. Một số đặc điểm của L/C:

So với các phương thức thanh toán quốc tế khác, thanh toán bằng L/C có ưu điểm ở chỗ:

– Đối với nhà nhập khẩu: Được Ngân hàng phát hành L/C (không phait nhà nhập khẩu) đảm bảo thanh toán chắc chắn nếu xuất trình được bộ chứng từ xuất khẩu phù hợp.

– Đối với nhà nhập khẩu: Được Ngân hàng phát hành L/C đảm bảo không phải trả tiền chừng nào chưa nhận được bộ chứng từ nhập khẩu phù hợp.

Rõ ràng là, nhà nhập khẩu có cơ sở tin chắc rằng, Ngân hàng phát hành sẽ không trả tiền trước khi nhà xuất khẩu giao hàng, bởi vì điều này đòi hỏi nhà xuất khẩu phải xuất trình bộ chứng từ giao hàng; còn nhà xuất khẩu tin chắc rằng sẽ nhận được tiền hàng xuất khẩu nếu trao cho Ngân hàng phát hành bộ chứng từ phù hợp với quy định của L/C.

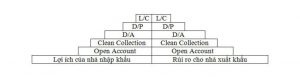

Như vậy, phương thức L/C đã dung hòa được lợi ích và rủi ro giữa nhà xuất khẩu và nhà nhập khẩu, đây là ưu điểm vượt trội của phương thức này. Bằng sơ đồ, chúng ta hãy so sánh mức độ rủi ro và lợi ích đối với nhà xuất khẩu và nhà nhập khẩu trong từng phương thức như sau:

Chú thích:

1.Open Account: Phương thức ghi sổ

2.Clean Collection: Phương thức nhờ thu phiếu trơn

3.D/A: Chấp nhận hối phiếu trao chứng từ

4.D/P: Thanh toán trao chứng từ

5.L/C: Phương thức L/C

Aramex đã tổng hợp toàn bộ thông tin có liên quan tới thanh toán Quốc tế dành cho các bạn. Nếu như cần thêm thông tin kiến thức ngành nào khác hay việc vận chuyển, giao hàng nhanh trong cũng như ngoài nước hãy nhanh tay gọi điện cho Aramex để được nhận tư vấn cũng như thông tin tốt nhất.

Rate this post