BSR – CÒN GÌ CHO NHAU HAY CHỈ LÀ NIỀM ĐAU? – Chứng khoán

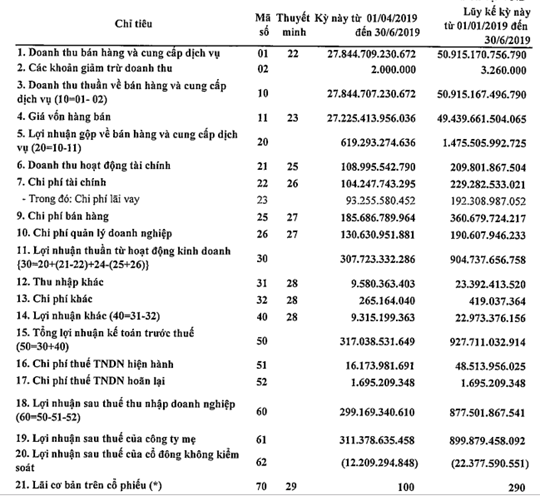

Một cổ phiếu gây đau khổ cho nhà đầu tư trong năm 2019 vừa qua là BSR đã tiếp tục gây thêm đau thương khi công bố BCTC quý 2 với kết quả kinh doanh đáng thất vọng. (HÌNH 1)

Doanh thu trong kì đạt 27 ngàn 845 tỷ (-15% so với cùng kì), Lợi nhuận sau thuế 300 tỷ (-86%).

Nguyên nhân đến từ việc giá vốn bán hàng tăng cao làm biên lợi nhuận sụt giảm mạnh, biên lãi trong kì đạt 2,2%. Thấp hơn rất nhiều so với mức 8,2% so với cùng kì.

Nguyên nhân được công ty đưa ra đó là giá dầu thô diễn biến phức tạp, khó lường; khoảng chênh giữa giá sản phẩm và dầu thô (spread crack) giảm mạnh so với kế hoạch; nguồn cung xăng dầu trong nước được bổ sung từ Nhà máy Lọc hoá dầu Nghi Sơn làm tăng thêm sự cạnh tranh.

Giá cổ phiếu BSR không ngừng lập đáy mới. Thật ra kết quả kinh doanh chỉ là 1 phần nổi của tảng băng mà thôi. Phần chìm chính là triển vọng tương lai đang không rõ ràng, điều mà chúng tôi đã gửi đến quý anh chị trong báo cáo cũ hồi tháng 5.

THAM KHẢO BÁO CÁO CŨ: BSR-SỰ LẠC NHỊP TRONG DÒNG GIAO HƯỞNG DÒNG P. http://bit.ly/2JNTACo

Chúng tôi giữ nguyên các luận điểm đã được đưa ra tại báo cáo trước. Xin được trích dẫn lại 1 phần:

Thứ nhất là sau khi đón nhận cú shock tại quý 4/2018 giới đầu tư mới nhận ra yếu điểm thường trực của BSR, đây là 1 công ty cực kì nhạy với diễn biến giá nguyên liệu và giá xăng thành phẩm. Điều này khiến cho BSR sẽ không thể bị định giá quá cao, giống như các cty thép như HPG HSG VGS TLH SMC… thường thường p/e của các cty này thường chỉ từ 5-7 lần, xuất sắc lắm như HPG có thể cán mốc p/e 8 lần. Nghĩa là cty thường này có thể quý nổ quý xịt.

Thứ hai là sắp tới BSR dự kiến sẽ đầu tư mở rộng nhà máy lọc dầu Dung Quất.

https://bsr.com.vn/Document/Preview?path=%2Fdatasite%2FUploads%2FCO%2520PHAN%2520HOA%2FCONG%2520BO%2520THONG%2520TIN%2F2019%2F29032019%2FTo%2520trinh%2520vv%2520trinh%2520dai%2520hoi%2520co%2520dong%2520PD%2520TK%2520FEED%2520v%25C3%25A0%2520Du%2520toan.pdf

- Đây sẽ là đáp án cho sự tăng trưởng dài hạn của BSR, tuy nhiên ngắn hạn đang có 1 số điều cần lưu ý sau:

- Tổng vốn đầu tư của dự án này là 1,8 tỷ USD ~ 40 tỷ VND (tính theo tỷ giá 23.000)

- BSR sẽ lấy từ vốn tự có 30%, còn lại đi vay 70% tương đương vay khoảng 1,26 tỷ USD (cỡ 30 ngàn tỷ đồng).

Vấn đề đang xảy ra là ở đây:

- Nếu BSR không thể thực hiện được dự án này, thì khả năng tăng trưởng của công ty trong tương lại là gì?

- Nếu thực hiện dự án này sắp tới thì lại đang phát sinh 1 số vấn đề:

→ Đây là 1 khoản vay rất lớn và PVN đang yêu cầu chính phủ bảo lãnh cho khoản vay này, nhưng với những điều kiện mà PVN đưa ra, việc này đang bỏ ngỏ và theo như thông tin trên media, việc nhận được bão lãnh này là rất khó xảy ra, khi mà nhà máy này hiện tại gần như là 100% vốn nhà nước, nó được nhận rất nhiều ưu đãi rồi. Khả năng PVN sẽ phải bảo lãnh cho dự án này

https://www.msn.com/vi-vn/news/other/d%E1%BB%B1-%C3%A1n-n%C3%A2ng-c%E1%BA%A5p-m%E1%BB%9F-r%E1%BB%99ng-l%E1%BB%8Dc-d%E1%BA%A7u-dung-qu%E1%BA%A5t-ti%E1%BA%BFn-th%C3%AAm-m%E1%BB%91c-quan-tr%E1%BB%8Dng/ar-BBUqlzi

https://www.thesaigontimes.vn/165054/Bao-lanh-chinh-phu-cho-Loc-dau-Dung-Quat-phai-co-dieu-kien.html

http://ndh.vn/quy-dau-tu-khong-lo-blackrock-muon-thu-xep-von-cho-du-an-mo-rong-nha-may-loc-dau-dung-quat-20190412021352108p4c147.news

Giả sử thu xếp được khoản vay này, thì chỉ số tài chính của BSR sẽ bị thay đổi đáng kể. Hiện tại BSR đang vay nợ 10 ngàn tỷ trên VCSH, khi khoản vay kia được giải ngân, số nợ sẽ tăng lên là khoảng 30 ngàn tỷ. Trong điều kiện kinh doanh gặp nhiều rủi ro biến động về giá dầu như đã trải qua ở trên.

Việc công ty có đủ vốn thu xếp trả nợ nhanh từng quý để giảm số nợ xuống chúng tôi cho rằng sẽ là rất thấp và không đáng kể. Chúng tôi thấy rằng như vậy chỉ số tài chính của BSR sẽ xấu đí rất nhiều so với trước kia.

BSR có kế hoạch chi trả cổ tức 7%/năm bằng tiền mặt trong giai đoạn 2018-2022 sẽ làm BSR ngốn khoảng 2170 tỷ đồng/năm. Điều này tưởng như là sự phòng thủ cho các nhà đầu tư giá trị. Tuy nhiên lưu ý rằng tiền mặt BSR chỉ có khoảng 6000 tỷ đồng. Dòng tiền không hề mạnh.

Trong bối cảnh này, nếu trả cổ tức liên tục mà còn phải đảm bảo dự án trong khi số nợ vay dự kiến tăng lên 1 con số khổng lồ, chúng tôi cho rằng khó có khả năng BSR có thể duy trì việc này. Trường hợp nếu BSR quyết tâm trả đúng như theo cam kết, thì chỉ số tài chính của công ty sẽ còn xấu hơn nữa. Tính đủ đường thì đều là …xấu.

Dự án này dự kiến sẽ mất 78 tháng để triển khai kể từ ngày mở thầu, dự kiến nếu tháng 5 này giao mặt bằng thì thời gian hoàn thành sẽ là năm 2024. Một thời gian quá lâu!!!!

Chưa kể sau đó việc dự án mới hoạt động như thế nào? Có đáp lại tăng trưởng cho BSR không tại cái thời điểm năm 2024 thì hoàn toàn không ai giải đáp được.

KẾT LUẬN: VỚI QUÁ NHIỀU DẤU “?” SẮP TỚI KHÓ CÓ LỜI GIẢI. VÀ THỜI GIAN CHỜ ĐỢI CHO CÁC CÂU TRẢ LỜI LÀ QUÁ LÂU. CHÚNG TÔI CHO RẰNG NDT NÊN TÌM 1 CƠ HỘI KHÁC TỐT HƠN BSR

—–TEAM LÃNG TỬ BUÔN NƯỚC MẮM TỔNG HỢP VÀ PHÂN TÍCH—–