Top 5 cổ phiếu ngân hàng TỐT NHẤT CUỐI 2022

Kết thúc năm 2018, hàng loạt các ngân hàng công bố con số lợi nhuận khủng. Mức tăng trưởng lợi nhuận từ 50 – 100%.

Tuy nhiên trên thị trường giá cổ phiếu không phản ứng thực sự tích cực.

Điều gì đằng sau phản ứng của đám đông đối với ngành ngân hàng ở giai đoạn này?

Trong bài viết này, tôi xin gửi đến các thành viên GoValue bức tranh toàn cảnh ngành ngân hàng và quan điểm của GoValue về 3 cổ phiếu ngân hàng “đáng mua nhất” trong năm 2019.

Hy vọng rằng đây sẽ là báo cáo nghiên cứu đầy đủ, chi tiết và với góc nhìn khách quan nhất trên thị trường ở thời điểm hiện tại.

Nghiên cứu sẽ tập trung trả lời 5 vấn đề cốt lõi:

- Mảnh ghép thứ #1: Tăng trưởng tín dụng có ổn định và bền vững

- Mảnh ghép thứ #2: Khả năng sinh lợi của các ngân hàng trong dài hạn

- Mảnh ghép thứ #3: Những rủi ro lớn cần được phản ánh vào định giá

- Mảnh ghép thứ #4: Định giá các ngân hàng Việt Nam

- Top 5 cổ phiếu ngân hàng tốt nhất trong 3 – 5 năm tới và thời điểm MUA phù hợp

Đầu tiên…

Mục lục bài viết

Mảnh ghép thứ #1: Tăng trưởng tín dụng có ổn định và bền vững?

Để trả lời câu hỏi này, trước hết bạn cần hiểu rằng ngành ngân hàng là ngành có độ nhạy cảm rất lớn đối với những biến động của các yếu tố vĩ mô của nền kinh tế.

Do đó câu hỏi đặt ra là…

Chúng ta đang ở đâu trong chu kỳ kinh tế?

Chúng ta đã trải qua 2 cuộc khủng hoảng về kinh tế gần đây.

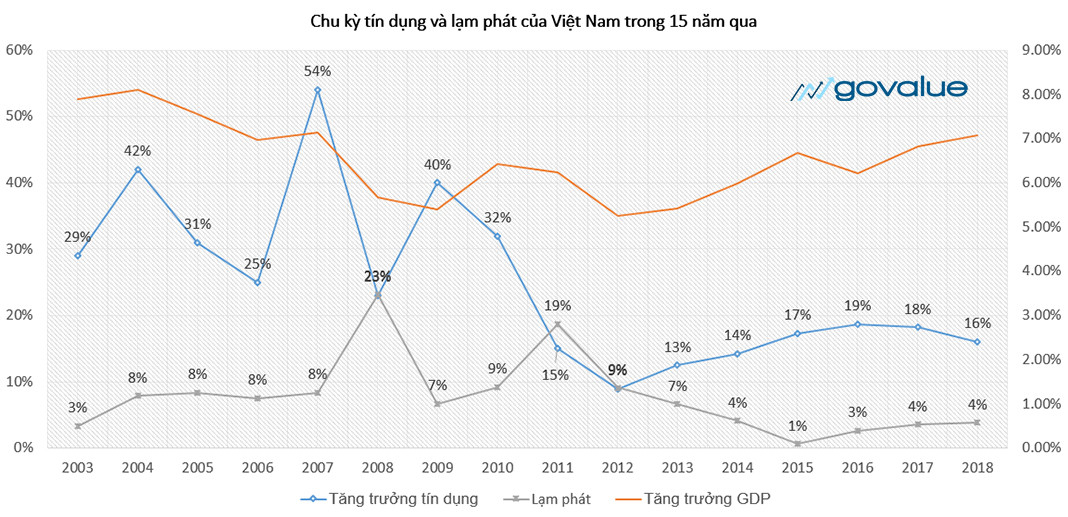

Đầu tiên là năm 2008 khi cuộc khủng hoảng đến từ hệ quả của việc gia nhập WTO khi dòng vốn đầu tư nước ngoài ồ ạt đổ vào Việt Nam. Ngân hàng Nhà nước (SBV) ngay lập tức tích lũy (mua vào) lượng lớn ngoại tệ để tăng dự trữ ngoại hối.

Tuy nhiên, việc mua vào không hợp lý kèm theo tăng trưởng tín dụng quá lớn đã khiến cung tiền tăng hơn 50% YoY và kéo theo lạm phát cao dẫn đến khủng hoảng.

Lần 2 là năm 2011 khi chúng ta “lạm dụng” những gói kích cầu sau khủng hoảng tài chính toàn cầu năm 2008 tiếp tục làm lạm phát tăng cao…

Tôi không phải là 1 chuyên gia về kinh tế tuy nhiên khi nhìn biểu đồ trên chúng ta có thể thấy rằng…

Tôi không phải là 1 chuyên gia về kinh tế tuy nhiên khi nhìn biểu đồ trên chúng ta có thể thấy rằng…

…dường như SBV đã thấy được “bài học” trong quá khứ.

Việc SBV “hãm phanh” tăng trưởng tín dụng năm 2018 ở mức 16% rõ ràng là bước đi đúng đắn trong bối cảnh lạm phát bắt đầu tăng cao trở lại.

Do đó chúng ta có thể tin tưởng rằng 1 cuộc khủng hoảng tiếp theo sẽ chưa đến… trong tương lai gần.

Nhưng…

Cơ hội nào cho việc tăng trưởng tín dụng của các ngân hàng?

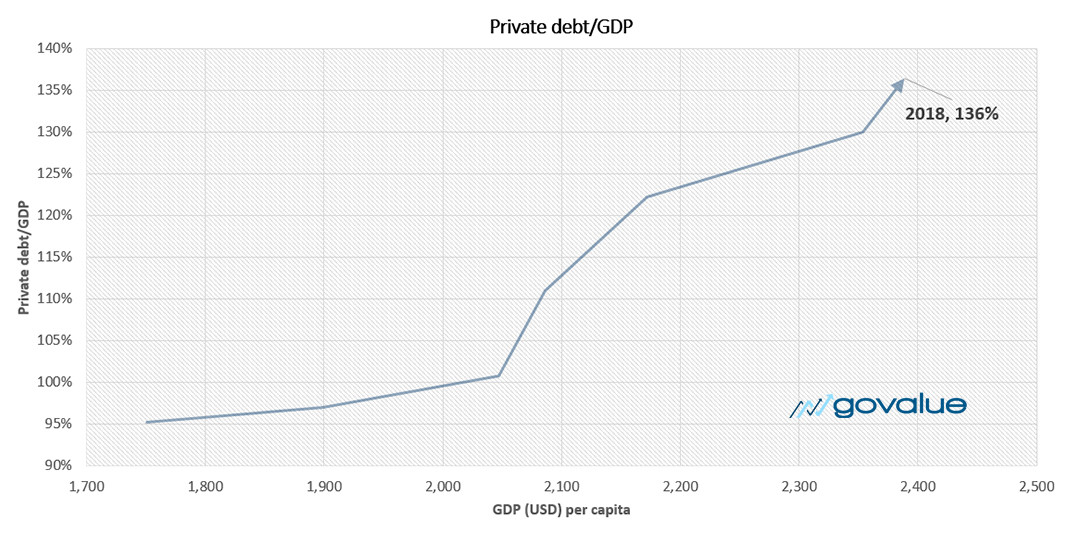

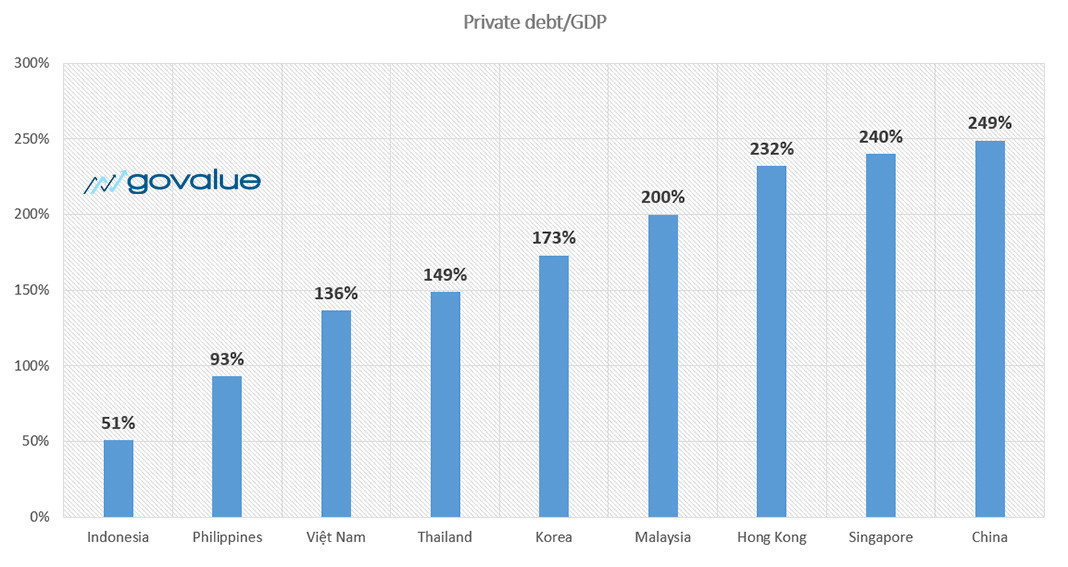

Thực tế là tín dụng cho nền kinh tế của Việt Nam vẫn chưa quá “căng thẳng”.

Tính đến hết 2018, tỷ lệ private debt/GDP (Dư nợ tín dụng đối với nền kinh tế/Tổng sản phẩm quốc dân) đạt 136%.

Tính đến hết 2018, tỷ lệ private debt/GDP (Dư nợ tín dụng đối với nền kinh tế/Tổng sản phẩm quốc dân) đạt 136%.

Mức nợ này vẫn được xem là an toàn nếu so sánh các nước khác trong khu vực…

Tuy nhiên, nếu chúng ta tiếp tục tăng trưởng tín dụng với tốc độ 18%/năm thì tỷ lệ private debt/GDP sẽ đạt…

Tuy nhiên, nếu chúng ta tiếp tục tăng trưởng tín dụng với tốc độ 18%/năm thì tỷ lệ private debt/GDP sẽ đạt…

- 200% sau 5 năm

- 250% sau 10 năm

Đây là mức rất cao, tương đương với các nước phát triển trong khu vực như Singapore, Hong Kong hay Hàn Quốc. Trong khi đó mức độ phát triển kinh tế của Việt Nam lại thấp hơn rất nhiều.

Khi đó chúng ta sẽ phải đối mặt với rủi ro rất lớn về mất cân đối kinh tế và khủng hoảng nợ xấu trong tương lai.

Điều này có nghĩa gì?

Trong 5 năm tới (và có thể là 10 năm) SBV có lẽ sẽ khống chế tốc độ tăng trưởng tín dụng ở mức 13 – 15% để đảm bảo sự ổn định và bền vững của nền kinh tế trong dài hạn.

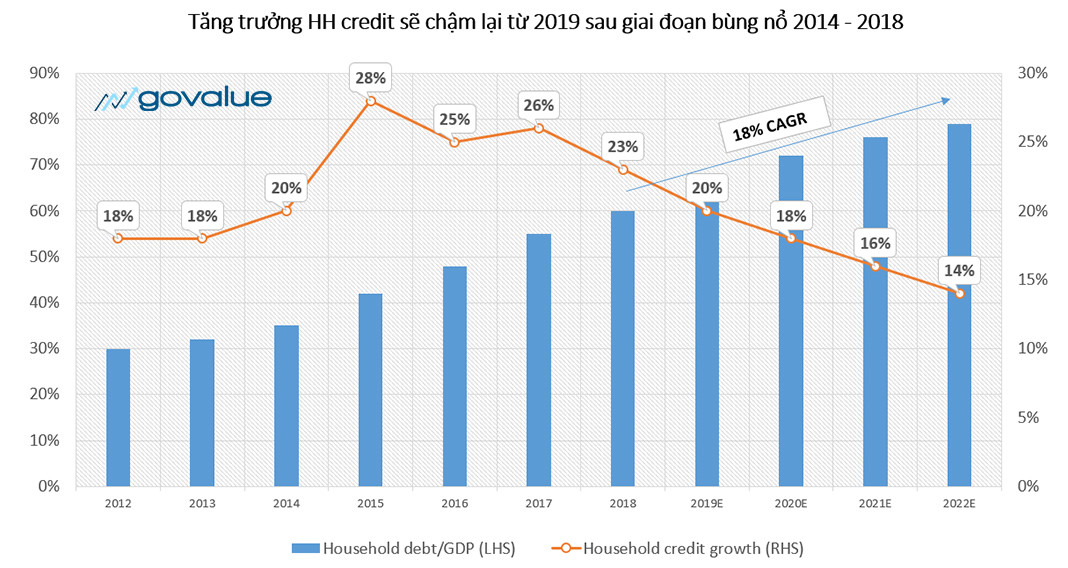

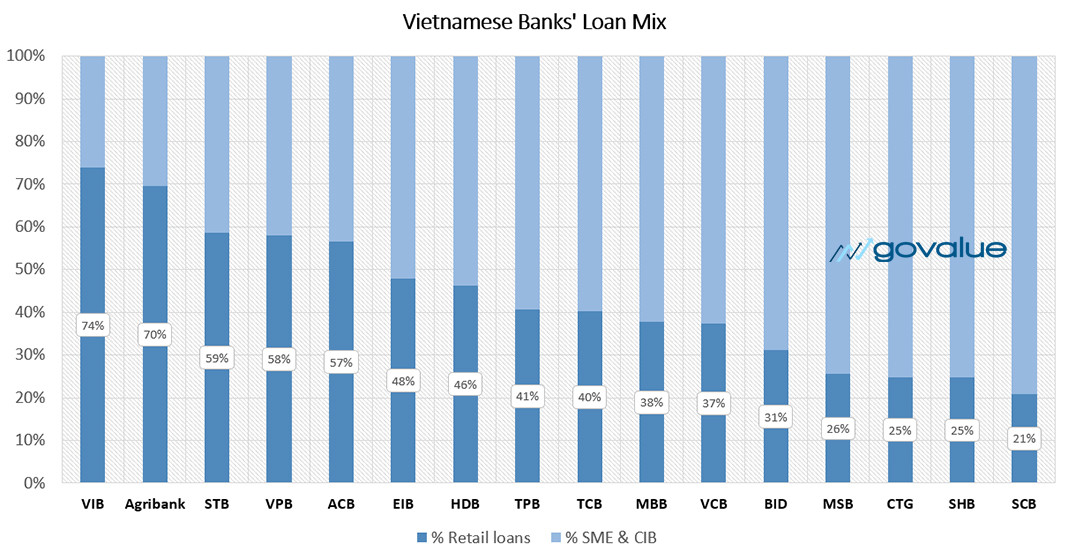

Tiềm năng tăng trưởng tín dụng cá nhân & hộ gia đình (household debt)

Sau khi bùng nổ và tăng trưởng kép với tốc độ trên 20%/năm trong giai đoạn 2014 – 2018, phân khúc tín dụng đối với cá nhân và hộ gia đình (bao gồm cả tín dụng tiêu dùng) sẽ tăng trưởng chậm lại.

Tuy nhiên, tốc độ tăng trưởng kép ở phân khúc này vẫn có thể đạt trên 18% CAGR đến năm 2022.

Tại sao?

Tại sao?

Tính đến hết 2018 tỷ lệ Household debt/GDP của Việt Nam đạt khoảng 60%, tăng 5% so với mức 55% năm 2017.

Quan sát ở các nước phát triển, khi tỷ lệ nói trên chạm mức 80% thì phân khúc tín dụng nói trên sẽ không còn sự tăng trưởng đột biến nữa và sẽ chỉ tăng trưởng “đồng pha” với tăng trưởng GDP của 1 quốc gia.

Điều này có nghĩa là các ngân hàng ở Việt Nam vẫn còn nhiều tiềm năng để tăng trưởng nhanh ở phân khúc này đến năm 2022 (với giả định kỳ vọng tốc độ tăng trưởng kép đạt 18%/năm).

Câu hỏi đặt ra là…

Ngân hàng nào có vị thế tốt nhất trong hoạt động cho vay?

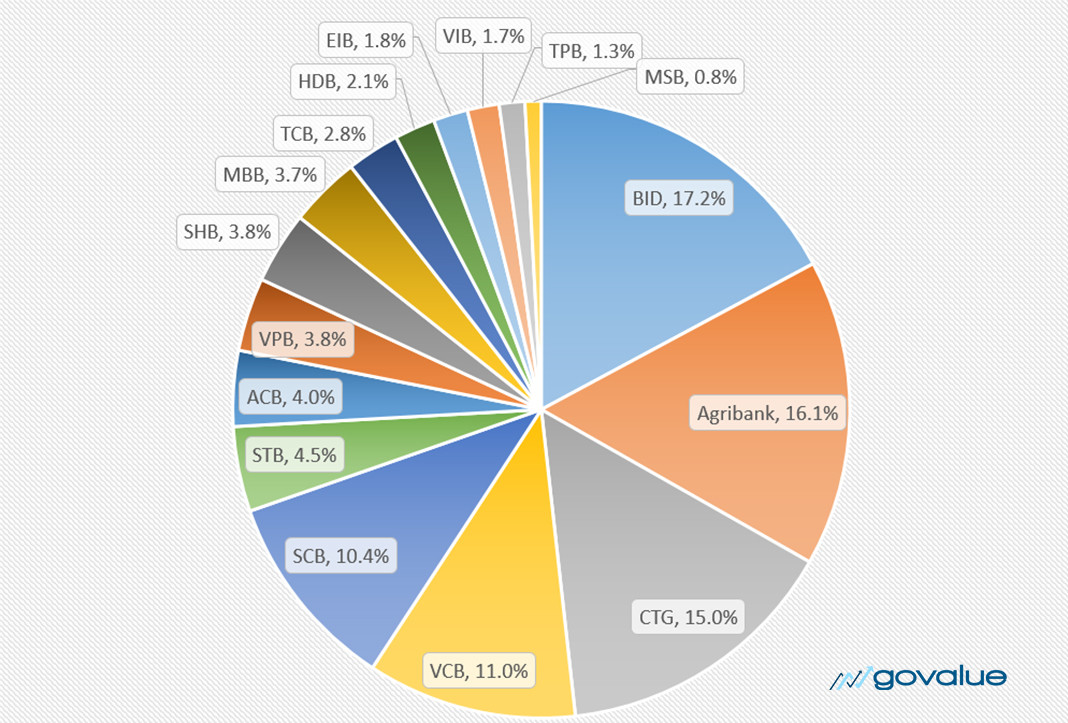

Dưới đây là thị phần tổng cho vay…

…và thị phần Household debt:

…và thị phần Household debt:

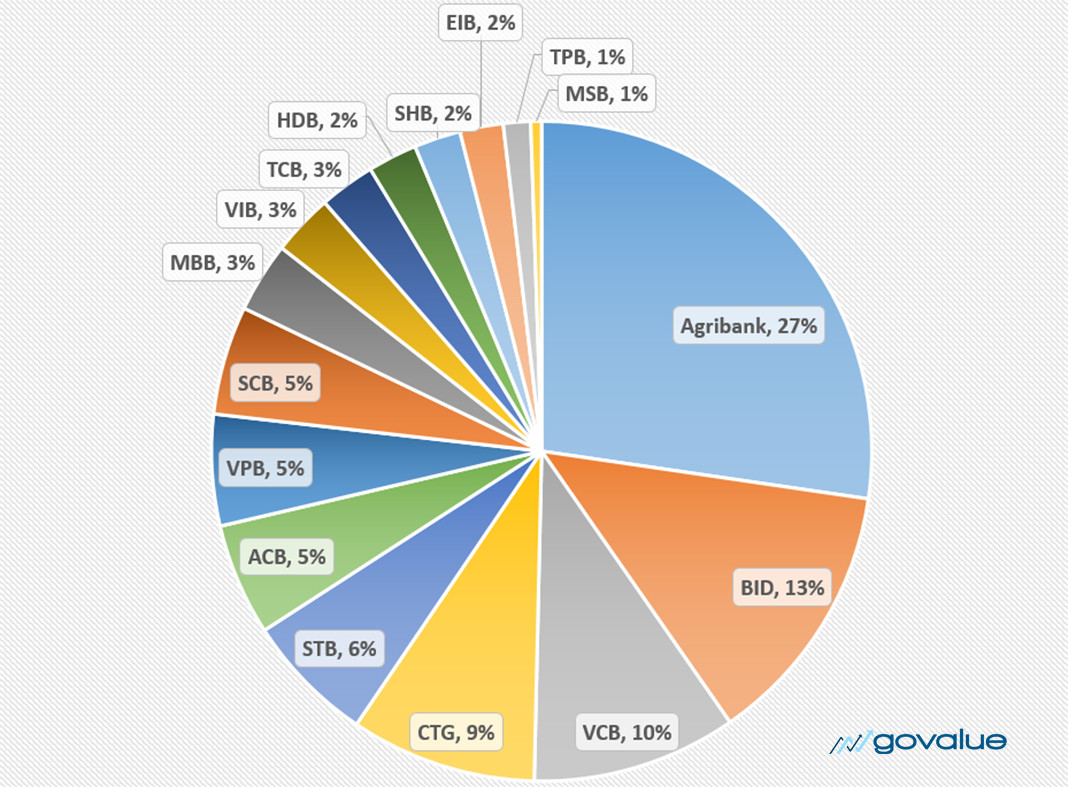

Và ai dành được “miếng bánh” trong giai đoạn 2015 – 2018?

Và ai dành được “miếng bánh” trong giai đoạn 2015 – 2018?

Trong dài hạn, tôi cho rằng nhóm các ngân hàng TMCP (JSCBs) sẽ giành được thị phần từ nhóm các ngân hàng quốc doanh (SOCBs), ngoại trừ VCB, do nhóm JSCBs đang tập trung và ngày càng cải thiện các sản phẩm bán lẻ và các dịch vụ có liên quan.

Trong dài hạn, tôi cho rằng nhóm các ngân hàng TMCP (JSCBs) sẽ giành được thị phần từ nhóm các ngân hàng quốc doanh (SOCBs), ngoại trừ VCB, do nhóm JSCBs đang tập trung và ngày càng cải thiện các sản phẩm bán lẻ và các dịch vụ có liên quan.

Mặt khác nhóm SOCBs còn chịu áp lực từ các giới hạn an toàn khi hệ số CAR đang ở mức thấp.

Mặt khác nhóm SOCBs còn chịu áp lực từ các giới hạn an toàn khi hệ số CAR đang ở mức thấp.

Điều này làm cho nhóm SOCBs rất khó để tăng trưởng tín dụng vì gặp nhiều khó khăn trong việc tăng vốn.

Bottom line?

Đối với triển vọng tăng trưởng tín dụng, tôi đánh giá cao VCB, TCB, MBB, ACB, VPB, HDB và TPB trong cuộc đua giành thị phần.

Tuy nhiên, mỗi ngân hàng lại có những mô hình tăng trưởng khác nhau và tạo ra 1 bức tranh với nhiều “mảng màu” riêng về lợi nhuận.

Mảnh ghép thứ #2: Khả năng sinh lợi trong dài hạn của các ngân hàng?

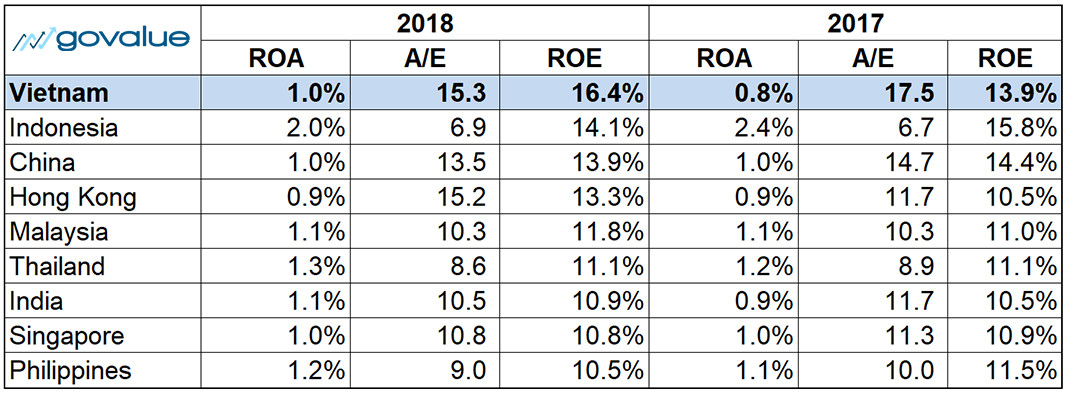

Đầu tiên, khả năng sinh lợi của các ngân hàng Việt Nam đang ở đâu so với các nước khác?

Tỷ lệ ROA và ROE của các ngân hàng Việt Nam

Tỷ lệ ROE của ngân hàng ở Việt Nam trong 2 năm gần nhất duy trì ở mức trên 13%. Đây là mức cao hơn khá nhiều so với các nước châu Á.

Điều này được hỗ trợ phần lớn từ việc sử dụng tỷ lệ đòn bẩy (Assets/Equity) ở mức cao.

Điểm tích cực là các ngân hàng Việt Nam đã tích cực trong việc tăng vốn và giảm tỷ lệ đòn bẩy (tỷ lệ A/E, hay Assets/Equity)

Tuy nhiên tỷ lệ ROE của các ngân hàng ở Việt Nam không phản ánh trung thực khả năng sinh lợi nếu so sánh với các ngân hàng khác trong khu vực hay trên thế giới.

Tuy nhiên tỷ lệ ROE của các ngân hàng ở Việt Nam không phản ánh trung thực khả năng sinh lợi nếu so sánh với các ngân hàng khác trong khu vực hay trên thế giới.

Cụ thể?

Theo quy định, các ngân hàng ở Việt Nam có thể trích lập quỹ khen thưởng phúc lợi tương ứng:

- 25% quỹ lương, và

- Tối đa 20% phần lợi nhuận trước thuế vượt kế hoạch được phê duyệt tại Đại hội cổ đông

Thế nên mới có chuyện năm 2017 cổ đông VCB “bức xúc” khi quỹ khen thưởng (chủ yếu “chảy” vào túi lãnh đạo) ngang bằng ½ số tiền trả cổ tức cho cổ đông.

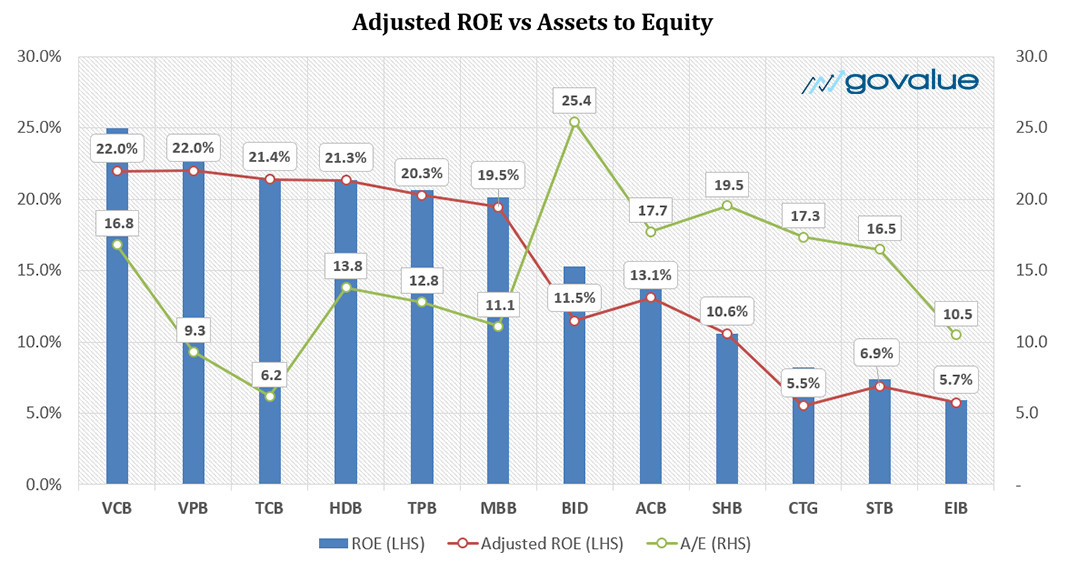

Sau khi điều chỉnh chi phí này thì tỷ lệ ROE của ngân hàng Việt Nam sẽ giảm bình quân khoảng 1.8 điểm %. Đặc biệt là các SOCBs…

Những chi phí “ẩn” này và rủi ro đòn bẩy lớn cần được tính đến khi định giá các ngân hàng.

Những chi phí “ẩn” này và rủi ro đòn bẩy lớn cần được tính đến khi định giá các ngân hàng.

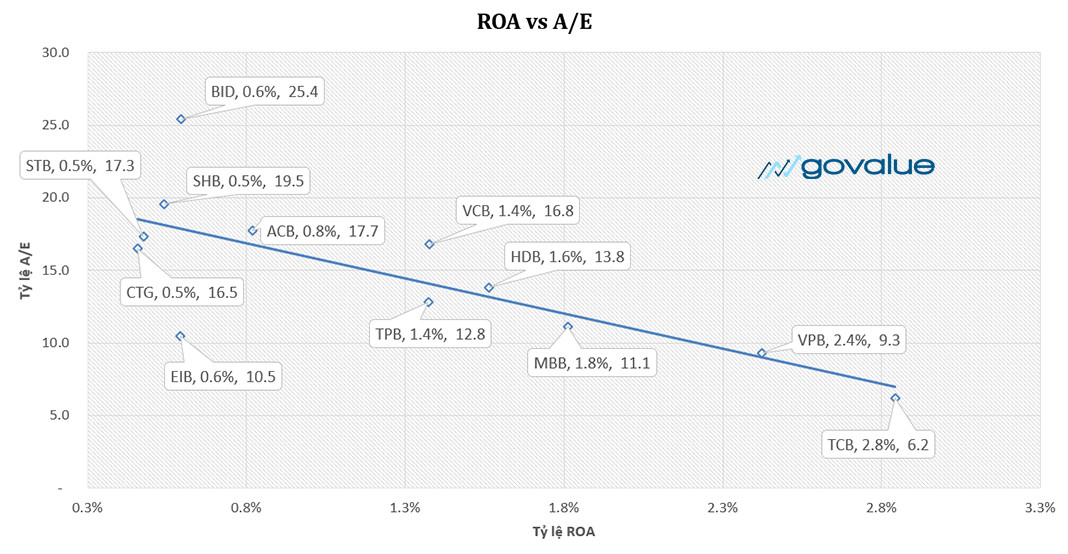

Trong số 15 ngân hàng, TCB và VPB là 2 ngân hàng đã tăng vốn thành công và đang duy trì tỷ lệ đòn bẩy và tỷ lệ ROA hợp lý…

Cơ hội đến từ thu nhập từ phí

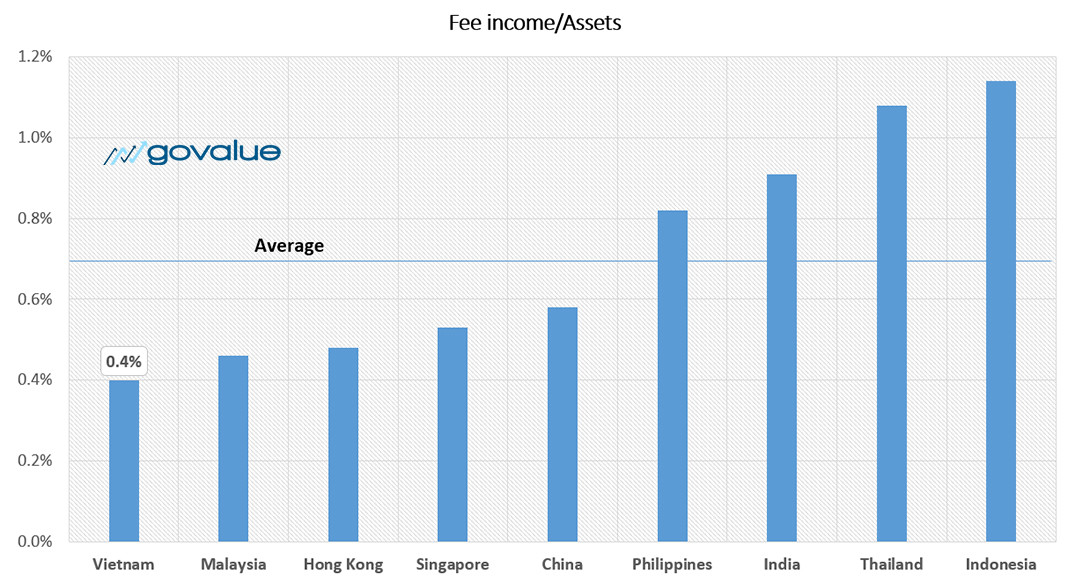

Các ngân hàng Việt Nam có tiềm năng rất lớn để cải thiện tỷ lệ ROA từ việc gia tăng thu nhập từ phí.

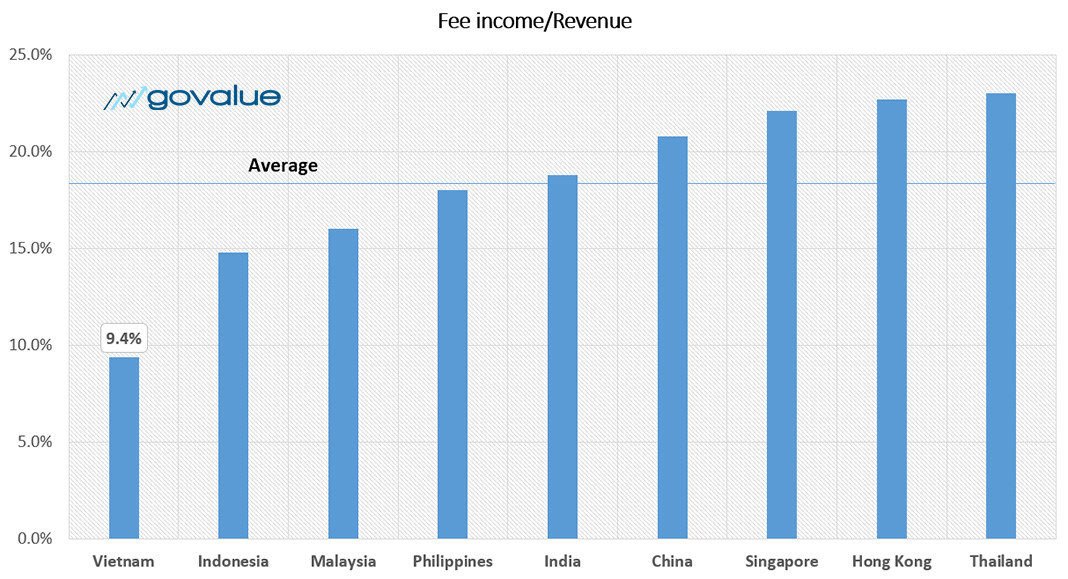

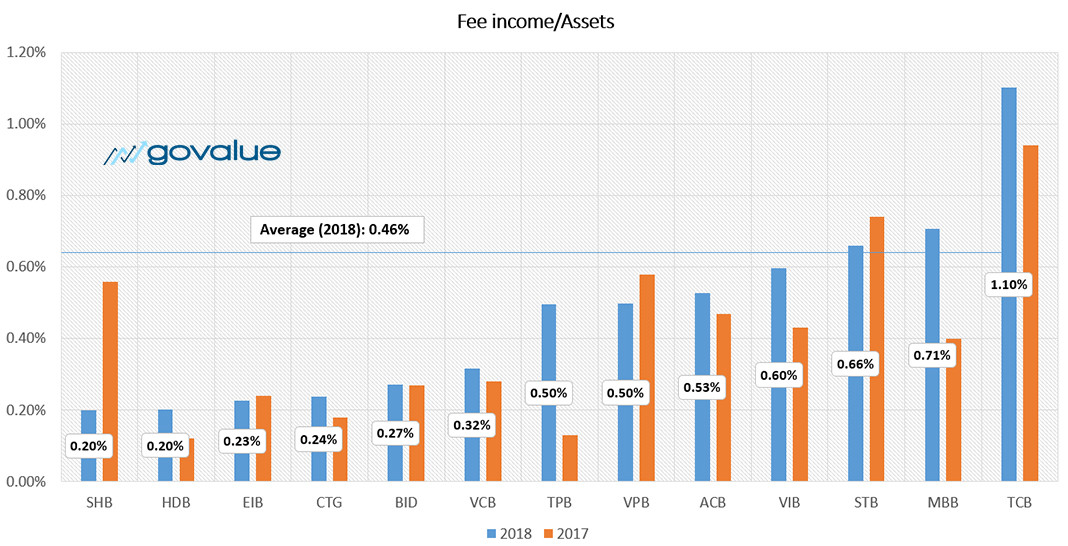

Tỷ lệ Thu nhập thuần từ phí trên Tổng tài sản (Fee income/Assets) và trên Tổng doanh thu (Fee income/Revenue) của các ngân hàng Việt Nam đang ở mức thấp nhất khu vực…

Và tỷ lệ Fee income/Revenue:

Và tỷ lệ Fee income/Revenue:

Hai tỷ lệ Fee income/Assets và Fee income/Revenue tăng lên mức 0.4% và 9.4% trong năm 2018 so với mức 0.3% và 9.0% năm 2017 (tương ứng) thể hiện nỗ lực đẩy mạnh thu phí nhờ hoạt động bán lẻ của các ngân hàng Việt Nam.

Hai tỷ lệ Fee income/Assets và Fee income/Revenue tăng lên mức 0.4% và 9.4% trong năm 2018 so với mức 0.3% và 9.0% năm 2017 (tương ứng) thể hiện nỗ lực đẩy mạnh thu phí nhờ hoạt động bán lẻ của các ngân hàng Việt Nam.

Tôi tin rằng các ngân hàng Việt Nam đang bắt đầu khai thác tốt điều này và có thể đạt được tỷ lệ Thu nhập thuần từ phí/Tổng tài sản khoảng 1 – 1.1% vào năm 2022, mức tương đương tại Thái Lan và Indonesia hiện tại.

Tuy nhiên cơ hội không dành cho tất cả…

Tôi tin rằng VCB, MBB, TCB, VPB và TPB là những ngân hàng sẽ dẫn đầu khi tận dụng tiềm năng này nhờ dẫn đầu trong xu hướng ngân hàng bán lẻ và bancassurance (kinh doanh bảo hiểm qua ngân hàng).

Tôi tin rằng VCB, MBB, TCB, VPB và TPB là những ngân hàng sẽ dẫn đầu khi tận dụng tiềm năng này nhờ dẫn đầu trong xu hướng ngân hàng bán lẻ và bancassurance (kinh doanh bảo hiểm qua ngân hàng).

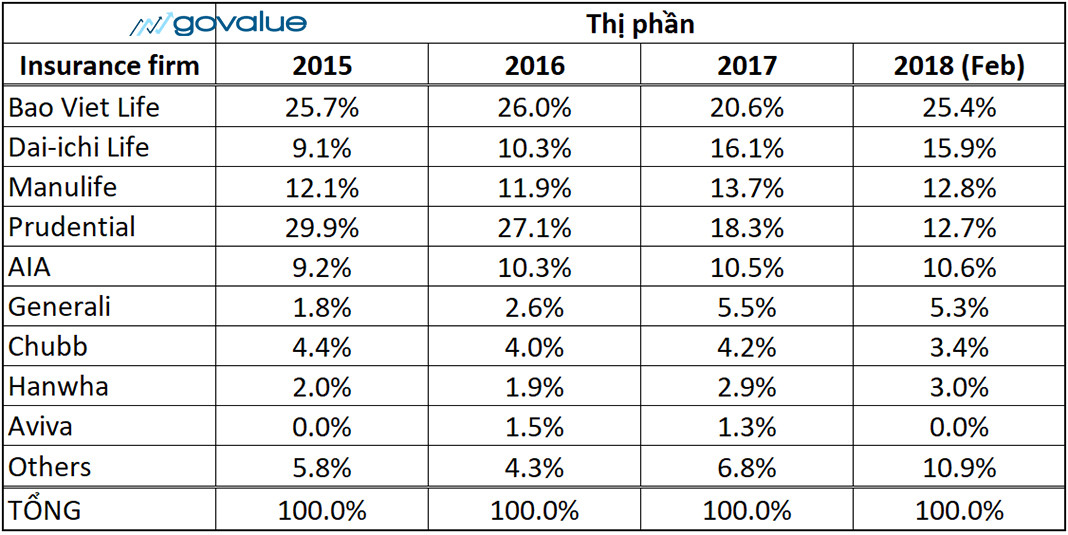

Bancassurance có tiềm năng tăng trưởng rất lớn

Theo nghiên cứu của Swiss Reinsurance, tỷ lệ Phí bảo hiểm nhân thọ/GDP của Việt Nam chỉ đang khoảng hơn 1%, thấp hơn rất nhiều nếu so với các nước khác…

…như Indonesia (1.6%), Trung Quốc (2.3%), Malaysia (3.2%), Thái Lan (3.7%) hay Singapore (5.5%).

Đồng thời tỷ lệ phí bảo hiểm qua kênh bancassurance tại Việt Nam chỉ chiếm khoảng 10% tổng phí bảo hiểm nhân thọ. Trong khi tỷ lệ này tại các nước nói trên trong khoảng 30 – 50%.

Nếu các ngân hàng Việt Nam tận dụng tốt cơ hội này…

…GoValue ước tính với giả định mức thâm nhập bảo hiểm nhân thọ đạt 3.7% GDP và tỷ trọng thực hiện qua kênh bancassurance đạt 40% (như Thái Lan) thì ROA của các ngân hàng có thể tăng thêm từ 0.25 – 0.37%.

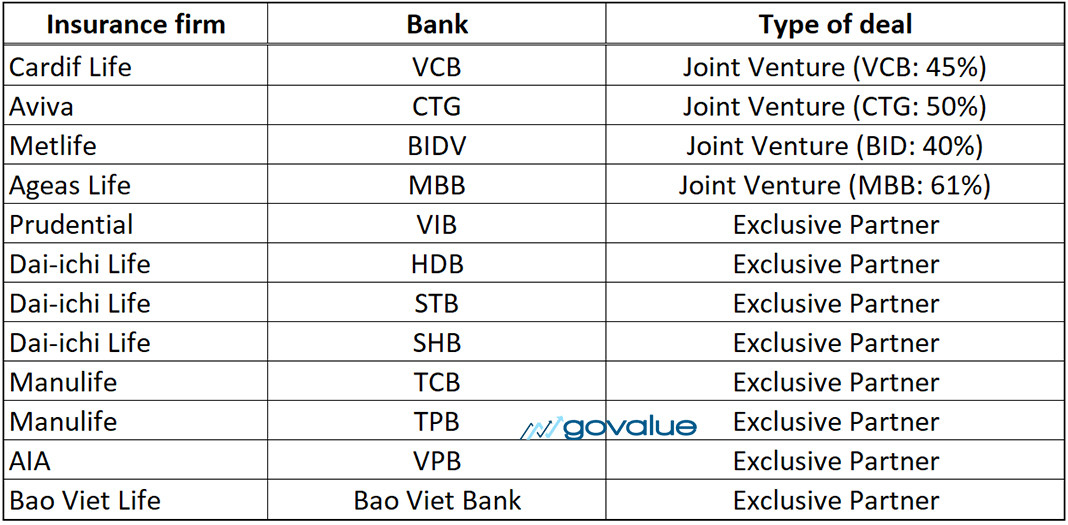

Ngân hàng nào đang dẫn đầu ở mảng bancassurance?

Dưới đây là thị phần bảo hiểm nhân thọ tại Việt Nam…

…và danh sách các công ty bảo hiểm hợp tác với ngân hàng:

…và danh sách các công ty bảo hiểm hợp tác với ngân hàng:

Trong số các ngân hàng, tôi đánh giá cao VPB, MBB, TCB và HDB ở mảng bancassurance vì:

Trong số các ngân hàng, tôi đánh giá cao VPB, MBB, TCB và HDB ở mảng bancassurance vì:

- Đối tác chiến lược “khủng”: AIA với VPB, Manulife với TCB, Dai-ichi Life với HDB và Ageas Life với MBB

- Vượt trội trong năng lực bán chéo sản phẩm bảo hiểm (đã được ghi nhận trong giai đoạn 2016 – 2018)

- Lợi thế trong việc tăng trưởng thị phần tín dụng cá nhân và hộ gia đình

Đặc biệt với TCB…

GoValue đánh giá TCB có tiềm năng lớn nhất trong việc tăng trưởng thu nhập từ phí, đặc biệt là bancassurance nhờ sức hút với khách hàng cá nhân.

Cụ thể?

Theo khảo sát của UBS, TCB đứng đầu trong số các JSCBs về sức hút đối với khách hàng cá nhân (cao hơn cả BID, 1 ngân hàng trong nhóm SOCBs).

Điều này 1 phần đến từ chiến lược không thu phí giao dịch của TCB trong suốt nhiều năm qua đã làm tăng thiện cảm trong mắt đông đảo người dùng ở phân khúc trung cấp trở xuống.

Đối với VCB…

Mặc dù không thành công trong hoạt động bancassurance với đối tác Cardif Life nhưng VCB vẫn có rất nhiều tiềm năng để khai thác cơ hội này nhờ thương hiệu ngân hàng bán lẻ số #1:

- Số #1 thị trường về dịch vụ thẻ

- Số #1 thị trường về mạng lưới ATM & POS

- Số #1 thị trường về số lượng người dùng E-banking

- Số #1 thị phần CASA (tiền gửi không kỳ hạn)

VCB bắt đầu thuê Credit Suisse tư vấn tìm kiếm đối tác phân phối bảo hiểm bancassurance từ tháng 6/2018.

Do đó tôi cho rằng sẽ không có gì bất ngờ nếu VCB hủy liên doanh với Cardif Life và công bố đối tác mới trong năm 2019 này.

Cơ hội đến từ cải thiện NIM?

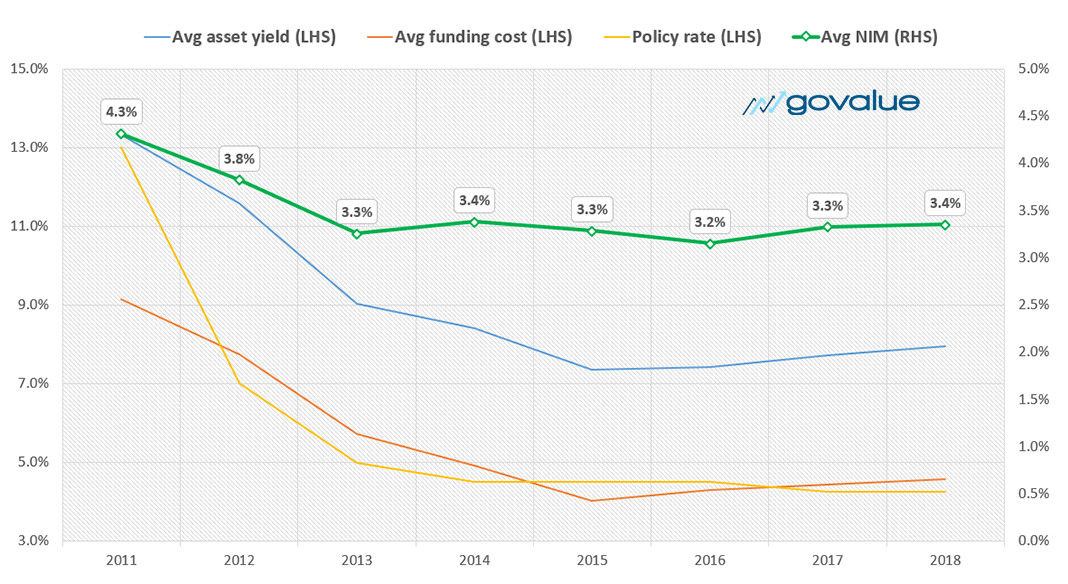

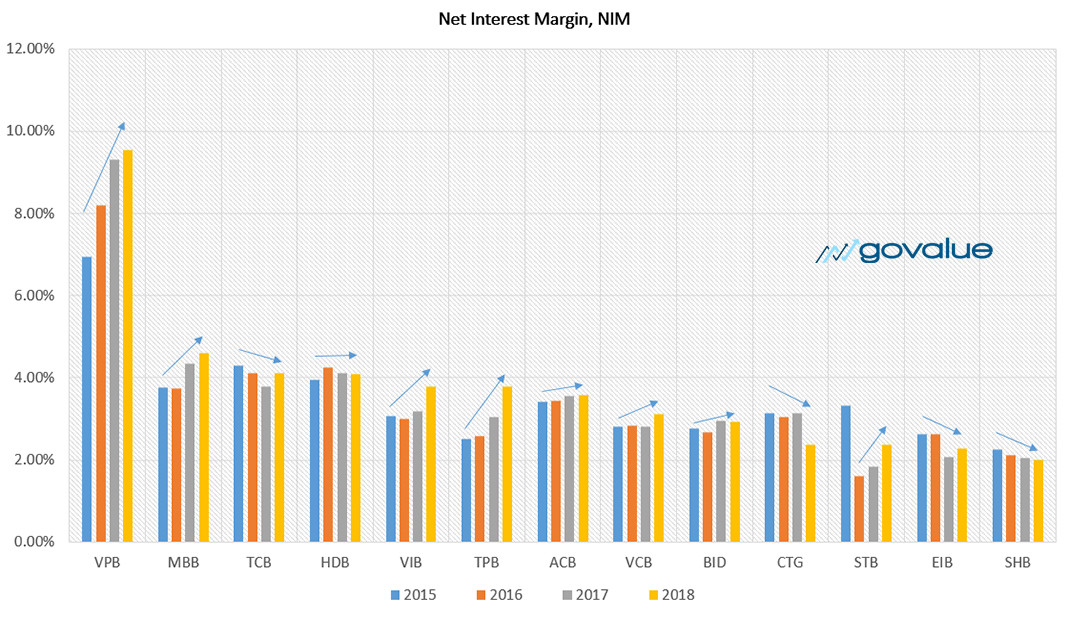

NIM bình quân các ngân hàng Việt Nam hết năm 2018 đạt 3.4%, không tính Agribank.

Đây là mức cao nếu so sánh với NIM bình quân của khu vực Châu Á. Vì thế tiềm năng để các ngân hàng Việt Nam cải thiện NIM là không nhiều.

Tuy nhiên, vẫn còn room để chúng ta có thể hy vọng.

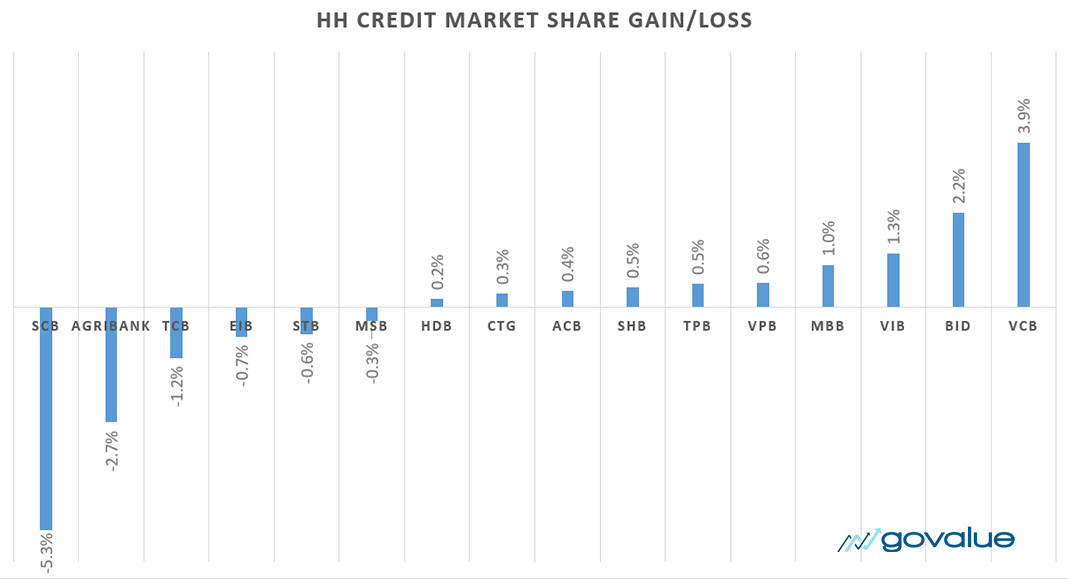

Retail loan với lợi suất cao

Trong nhiều năm qua, yếu tố chính giúp cho NIM của ngân hàng Việt Nam giữ được ổn định bất chấp lãi suất cơ bản giảm nhờ sự chuyển dịch hướng đến cho vay khách hàng cá nhân (retail loan) với lợi suất cao.

Note: GoValue ước tính, không bao gồm Agribank

Note: GoValue ước tính, không bao gồm Agribank

Chi tiết cho từng ngân hàng:

Tôi tin rằng sự chuyển dịch này sẽ tiếp tục được duy trì đến 2022 khi mà các ngân hàng vẫn còn nhiều dư địa để tăng trưởng ở phân khúc cho vay cá nhân và hộ gia đình (như đã phân tích ở trên).

Tôi tin rằng sự chuyển dịch này sẽ tiếp tục được duy trì đến 2022 khi mà các ngân hàng vẫn còn nhiều dư địa để tăng trưởng ở phân khúc cho vay cá nhân và hộ gia đình (như đã phân tích ở trên).

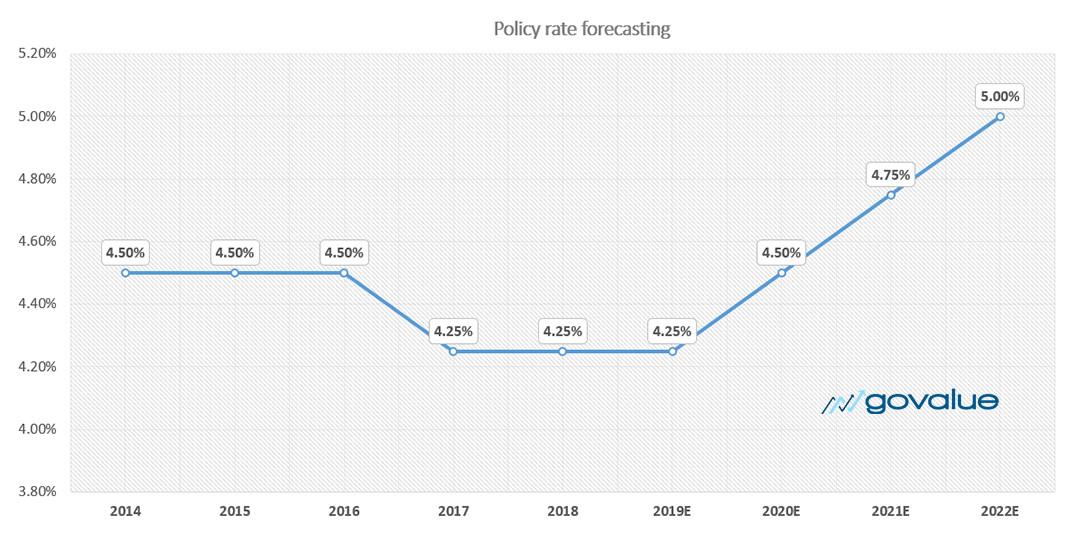

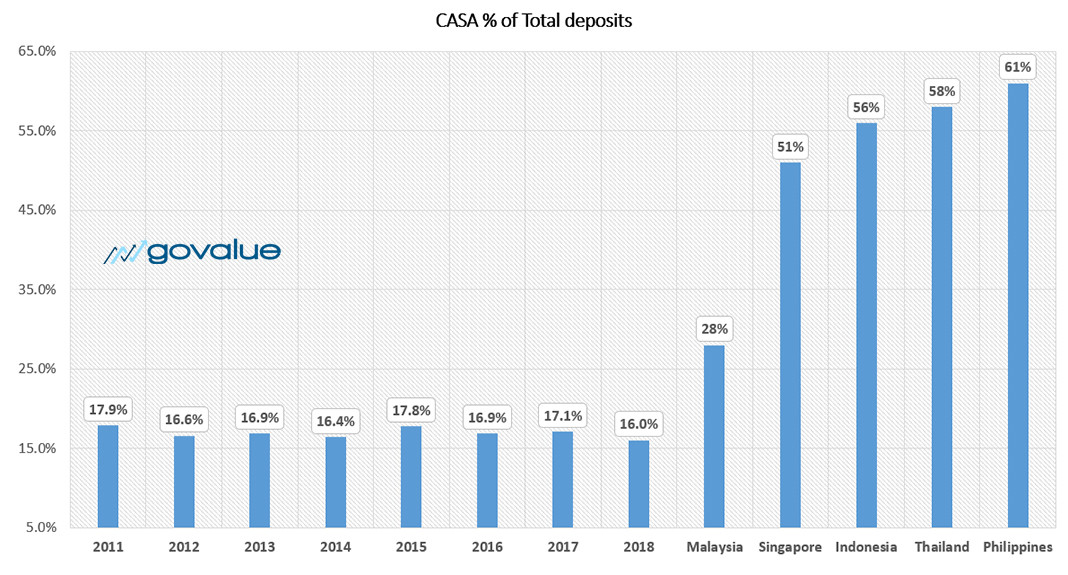

Tăng trưởng CASA giúp duy trì fund cost ở mức thấp

Mặc dù lãi suất cơ bản (policy rate) có thể sẽ tăng như hầu hết các dự báo của các chuyên gia tài chính và tác động làm tăng chi phí huy động vốn của các ngân hàng…

…nhưng tôi cho rằng các ngân hàng Việt Nam vẫn còn tiềm năng rất lớn trong việc huy động CASA khi đẩy mạnh phân khúc retail.

…nhưng tôi cho rằng các ngân hàng Việt Nam vẫn còn tiềm năng rất lớn trong việc huy động CASA khi đẩy mạnh phân khúc retail.

Thực tế là tỷ lệ CASA trong tổng tiền gửi huy động của ngân hàng Việt Nam vẫn đang ở mức rất thấp so với khu vực.

Việc thu hút CASA của ngân hàng sẽ gặp rất nhiều khó khăn vì lãi suất huy động vẫn ở mức cao (so với các nước lân cận) và hành vi của khách hàng cá nhân cần thời gian để thay đổi.

Việc thu hút CASA của ngân hàng sẽ gặp rất nhiều khó khăn vì lãi suất huy động vẫn ở mức cao (so với các nước lân cận) và hành vi của khách hàng cá nhân cần thời gian để thay đổi.

Tuy nhiên tôi tin rằng sự đẩy mạnh phân khúc retail và sự tăng trưởng mạnh mẽ của ngân hàng số sẽ giúp đẩy nhanh tốc độ thu hút CASA của các ngân hàng.

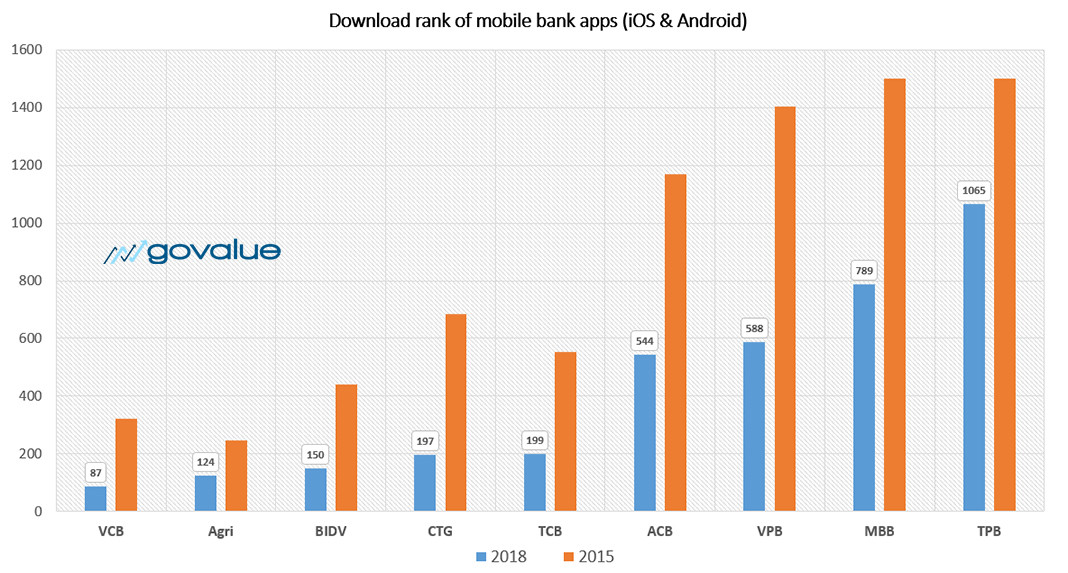

Dưới đây là xếp hạng mobile apps của các ngân hàng Việt Nam (theo Sensor Tower)…

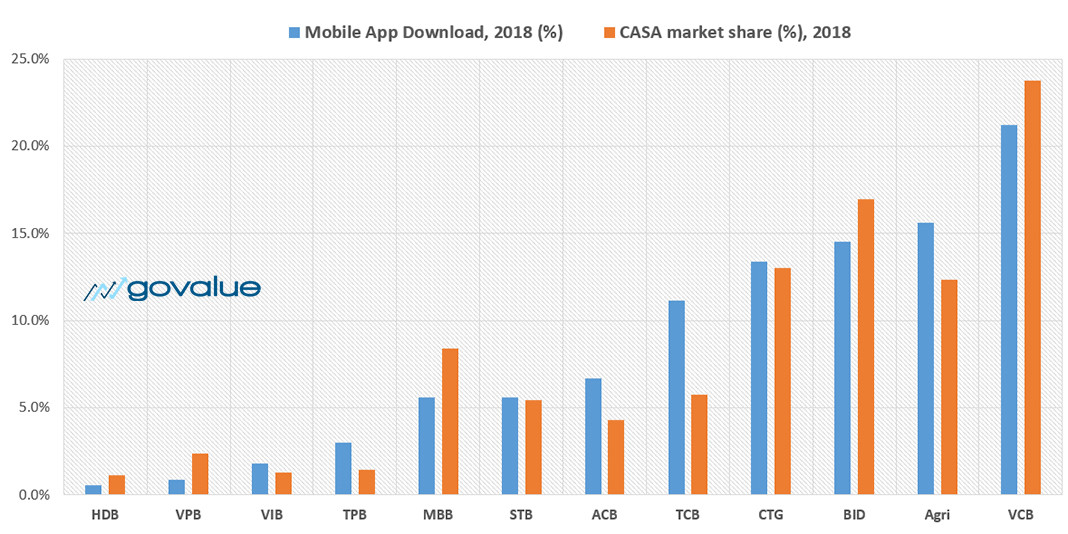

…và thống kê về thị phần CASA của các ngân hàng so sánh với thị phần tính theo số lượng tải (download) apps ngân hàng trên điện thoại/máy tính bảng.

…và thống kê về thị phần CASA của các ngân hàng so sánh với thị phần tính theo số lượng tải (download) apps ngân hàng trên điện thoại/máy tính bảng.

Hiểu đơn giản là ngân hàng nào có thị phần download app cao hơn thị phần CASA, đồng thời có rank tốt (chỉ số rank thấp) thì ngân hàng đó sẽ có nhiều tiềm năng để giành được thị phần.

Hiểu đơn giản là ngân hàng nào có thị phần download app cao hơn thị phần CASA, đồng thời có rank tốt (chỉ số rank thấp) thì ngân hàng đó sẽ có nhiều tiềm năng để giành được thị phần.

Ngân hàng nào đang có lợi thế?

Từ những dữ liệu trên, GoValue đánh giá VCB, TCB, ACB và TPB sẽ là những ngân hàng sẽ có nhiều cơ hội để tăng thị phần CASA và từ đó duy trì chi phí huy động ở mức ổn định.

Tựu chung, cùng với mặt bằng lãi suất tăng lên từ 2020 GoValue ước tính NIM toàn ngành có thể tăng 0.05 – 0.08% mỗi năm và đạt 3.7% đến 2022 (không bao gồm Agribank).

Mảnh ghép thứ #3: Những rủi ro chưa được khai phá

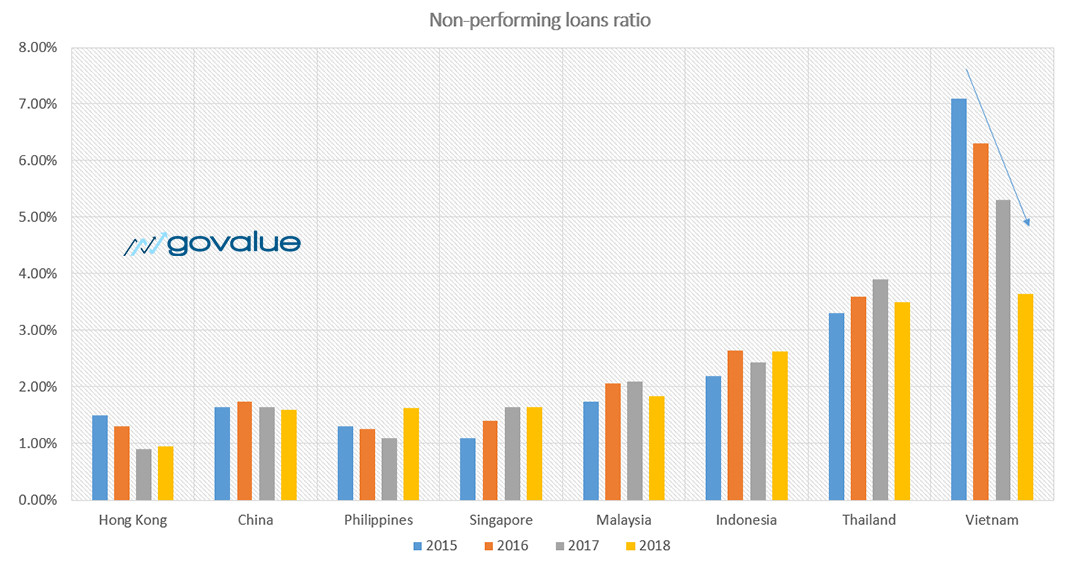

Ở Việt Nam khi nói đến rủi ro ngành ngân hàng, chúng ta thường nhắc đến đầu tiên là tỷ lệ nợ xấu (NPL ratio, hay Non-Performing Loans ratio).

Tỷ lệ nợ xấu (NPL ratio)

Loạt biểu đồ dưới đây sẽ giúp bạn nhìn được toàn cảnh về những rủi ro của các ngân hàng Việt Nam hiện tại.

Tỷ lệ NPL (bao gồm Nhóm 2) của Việt Nam vẫn đang ở mức rất cao, chưa tính đến lượng trái phiếu VAMC…

…tuy nhiên có thể nhìn thấy nỗ lực của Việt Nam trong việc xử lý nợ xấu khi tỷ lệ NPL giảm mạnh, chỉ còn 3.65%, tính cả Agribank nhưng chưa bao gồm trái phiếu VAMC.

…tuy nhiên có thể nhìn thấy nỗ lực của Việt Nam trong việc xử lý nợ xấu khi tỷ lệ NPL giảm mạnh, chỉ còn 3.65%, tính cả Agribank nhưng chưa bao gồm trái phiếu VAMC.

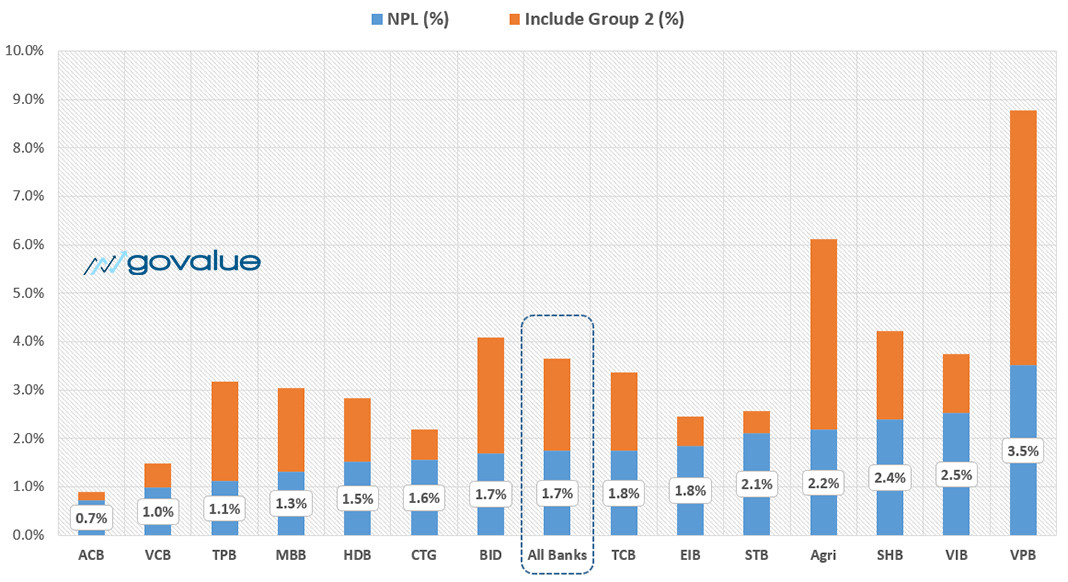

Chi tiết cho từng ngân hàng:

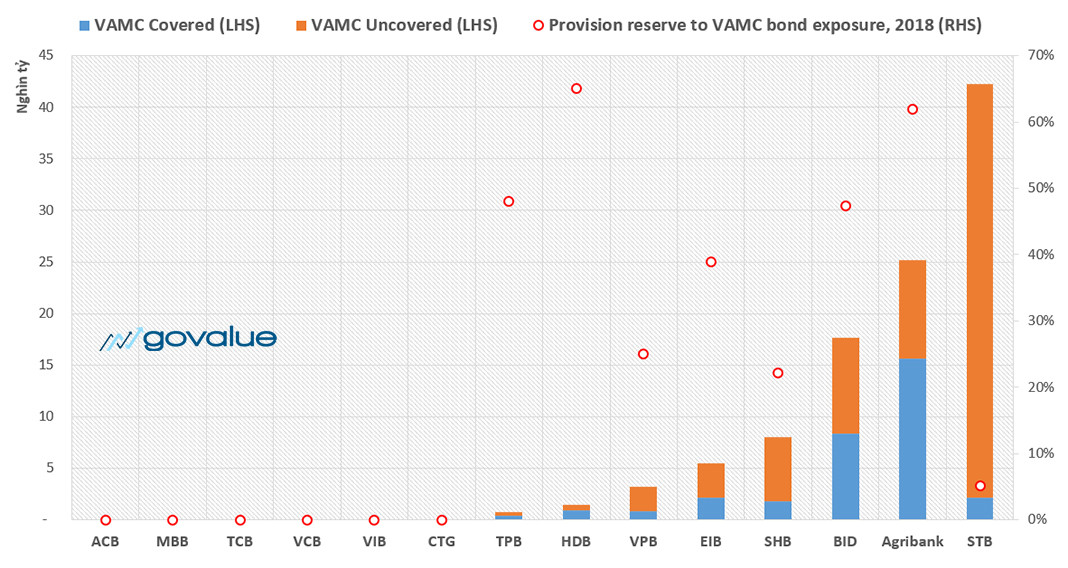

Trái phiếu VAMC còn lại tập trung chủ yếu ở 4 ngân hàng: STB, Agribank, SCB và BIDV…

Trái phiếu VAMC còn lại tập trung chủ yếu ở 4 ngân hàng: STB, Agribank, SCB và BIDV…

…Ở chiều ngược lại, VCB, CTG, MBB, ACB, TCB, VIB là những ngân hàng tiên phong trong việc xử lý trái phiếu VAMC.

…Ở chiều ngược lại, VCB, CTG, MBB, ACB, TCB, VIB là những ngân hàng tiên phong trong việc xử lý trái phiếu VAMC.

Note: Provision reserve to VAMC bond exposure là Tỷ lệ trái phiếu VAMC đã được trích lập dự phòng.

Tỷ lệ nợ xấu mới phát sinh (NPL formation)

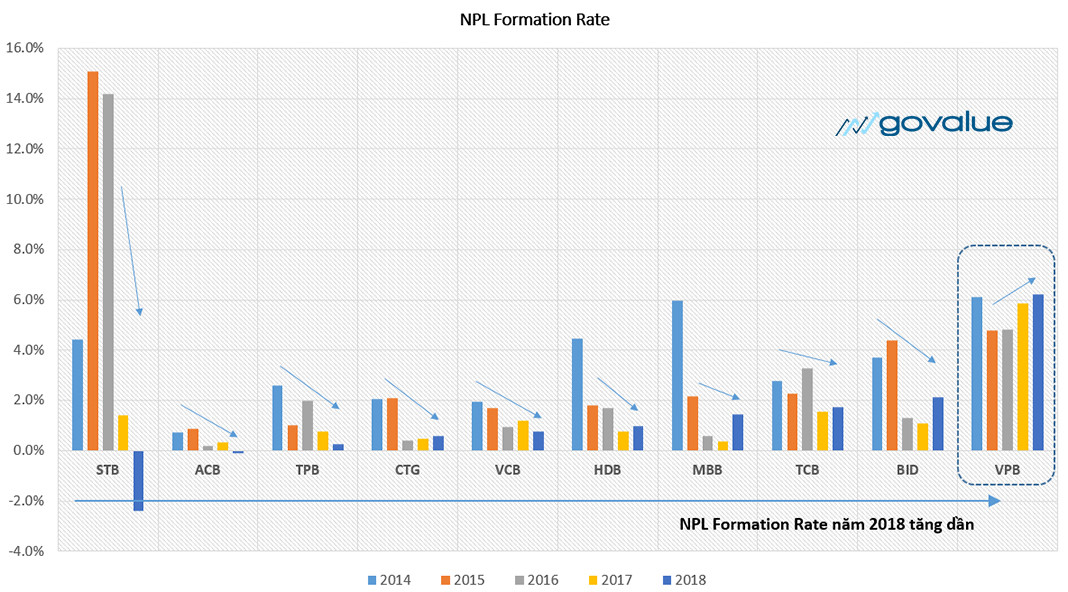

Mặc dù tỷ lệ nợ xấu toàn ngành vẫn đang ở mức cao so với khu vực, GoValue nhận thấy quá trình kiểm soát nợ xấu đang có nhiều dấu hiệu tích cực khi tỷ lệ nợ xấu mới phát sinh toàn ngành đang liên tục giảm…

Điều này đến từ việc các ngân hàng Việt Nam đang thận trọng hơn trong việc cấp mới các khoản cho vay.

Trong số các ngân hàng thì có riêng VPB đang có tỷ lệ nợ xấu mới phát sinh có xu hướng tăng dần.

Trong số các ngân hàng thì có riêng VPB đang có tỷ lệ nợ xấu mới phát sinh có xu hướng tăng dần.

Điều này có lẽ là tất yếu khi mà mảng tài chính tiêu dùng đang chiếm phần lớn dư nợ của VPB trong nhiều năm qua.

MBB cũng có tỷ lệ nợ xấu phát sinh mới tăng nhanh từ 2016 – 2018, cũng vì tăng mạnh dư nợ từ MCredit như đã phân tích trong nghiên cứu về MBB.

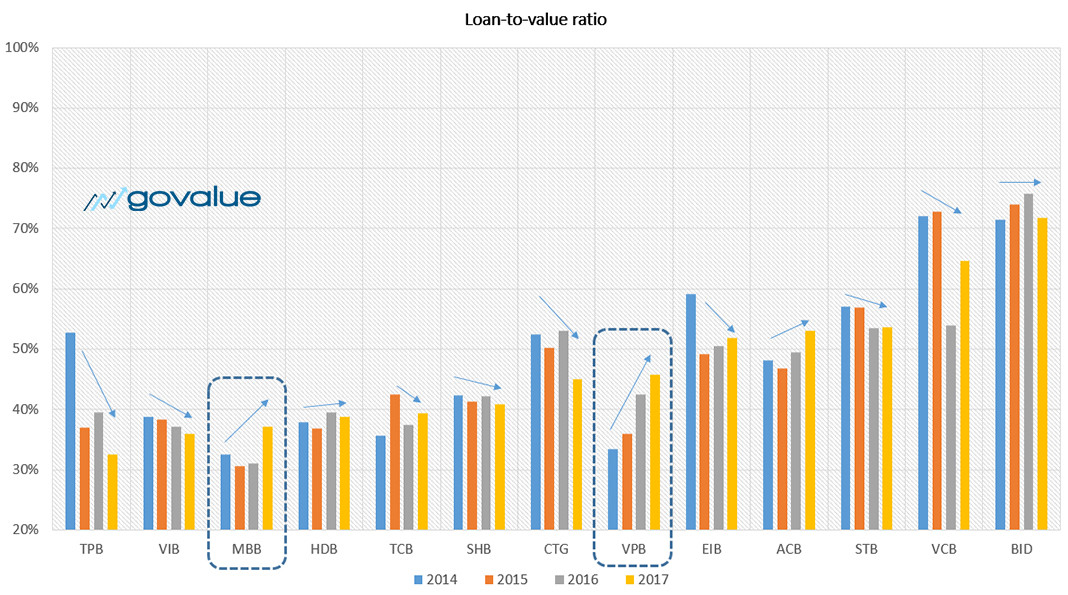

Xét tỷ lệ Loan-to-value của từng ngân hàng…

Có thể thấy rất rõ ràng là VPB và MBB là 2 ngân hàng đang “nới lỏng” các tiêu chuẩn cho vay của mình, nhiều nhất trong số các ngân hàng.

Có thể thấy rất rõ ràng là VPB và MBB là 2 ngân hàng đang “nới lỏng” các tiêu chuẩn cho vay của mình, nhiều nhất trong số các ngân hàng.

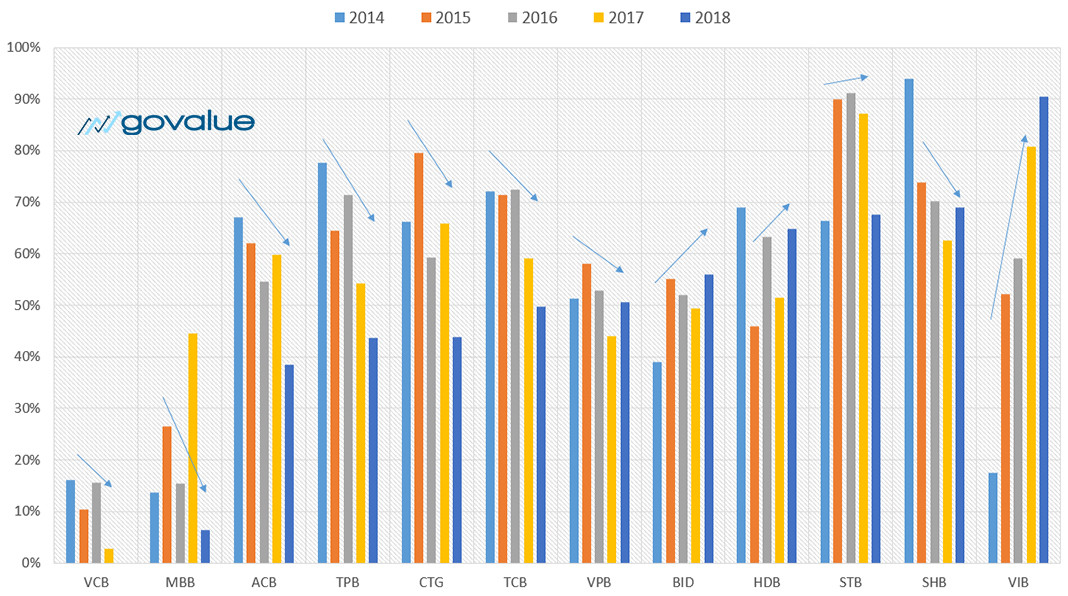

Một tỷ lệ khác rất quan trọng mà bạn cần quan tâm là tỷ lệ giá trị tài sản đảm bảo được sử dụng trước khi trích lập dự phòng…

Có thể thấy VCB và MBB là 2 ngân hàng rất thận trọng nhất trong việc đánh giá tài sản đảm bảo trước khi trích lập dự phòng.

Có thể thấy VCB và MBB là 2 ngân hàng rất thận trọng nhất trong việc đánh giá tài sản đảm bảo trước khi trích lập dự phòng.

Đặc biệt là VCB khi đến 2018, ngân hàng gần như không tính đến phần chiết khấu giá trị tài sản đảm bảo khi tính dự phòng.

Điều này sẽ giúp VCB và MBB có mức dự phòng rủi ro tín dụng chất lượng hơn trong dài hạn trong trường hợp nợ xấu mới phát sinh gia tăng.

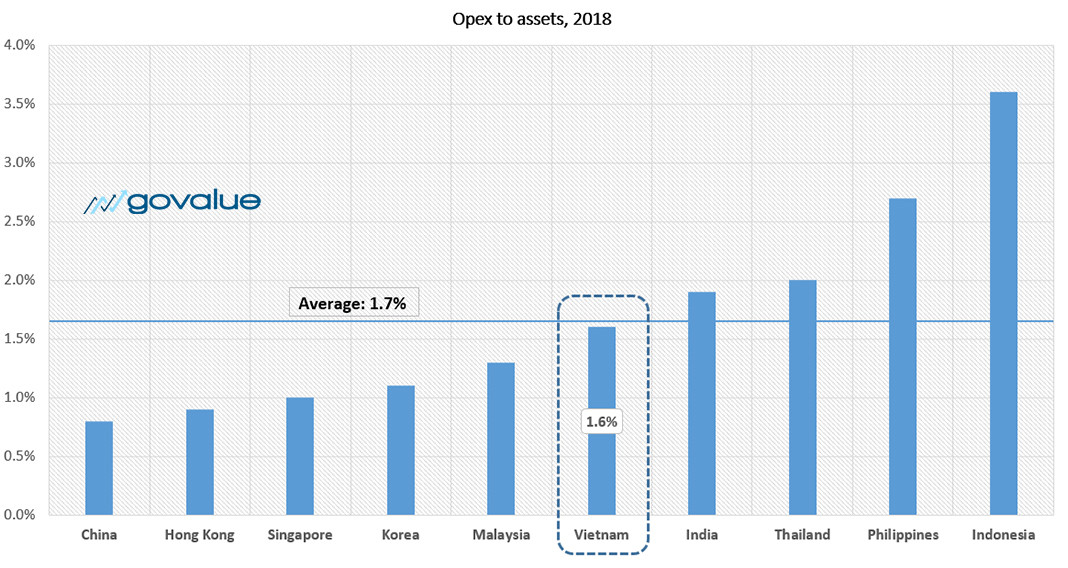

Áp lực từ chi phí hoạt động (Opex) gia tăng

Trong giai đoạn 2015 – 2018, với việc đẩy mạnh phân khúc retail, chi phí hoạt động (Opex) của các ngân hàng đã tăng rất nhanh.

Tuy nhiên tỷ lệ Opex/Tài sản vẫn ở mức trung bình so với các nước khác khi tốc độ tăng Opex vẫn tương đồng với tốc độ tăng trưởng Tài sản:

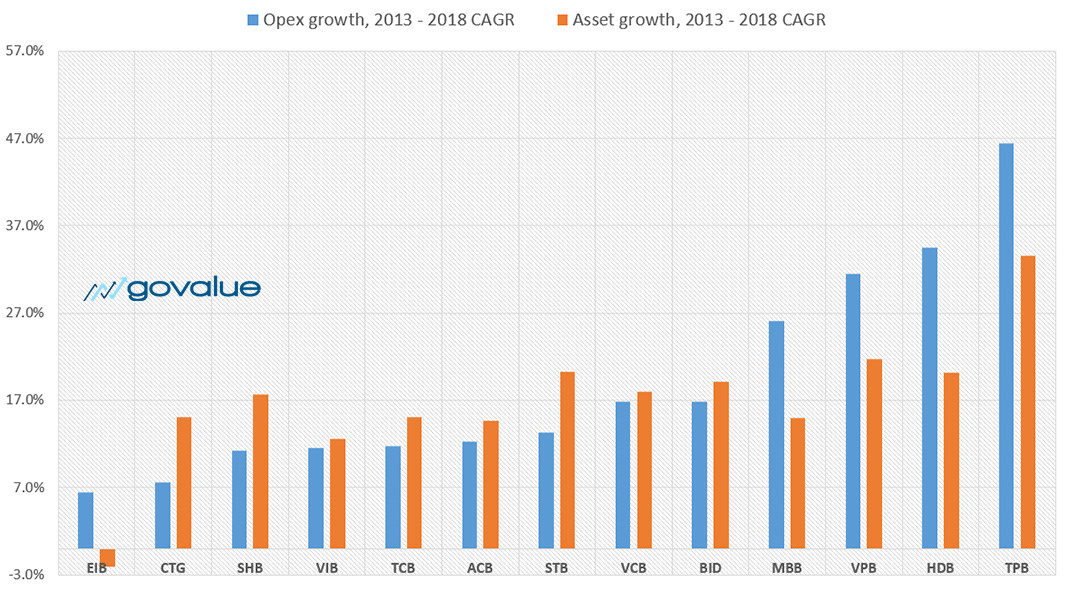

Tốc độ tăng Opex chi tiết từng ngân hàng…

Tốc độ tăng Opex chi tiết từng ngân hàng…

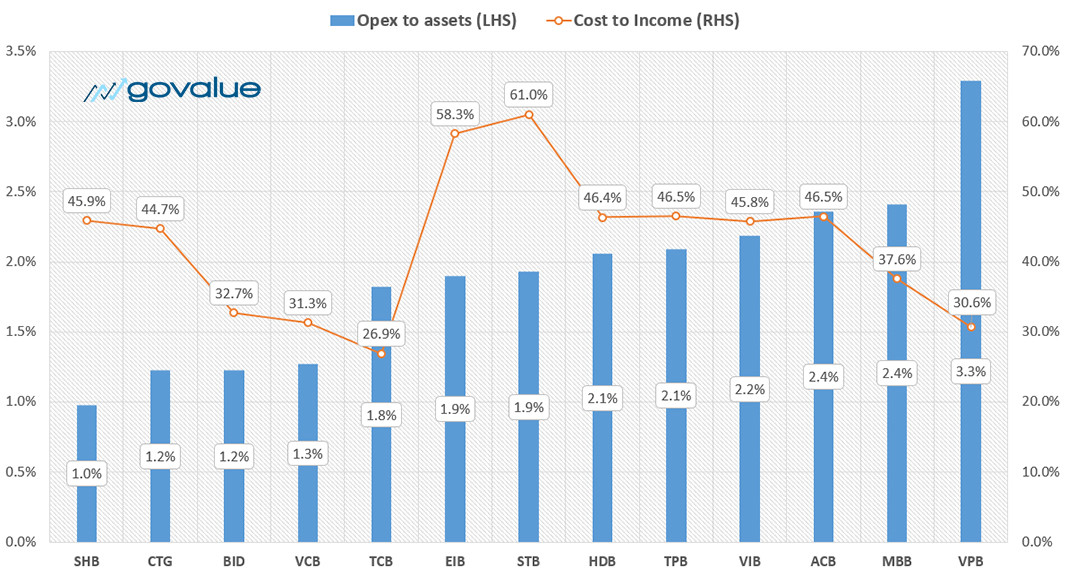

…và tỷ lệ Opex/Assets từng ngân hàng:

…và tỷ lệ Opex/Assets từng ngân hàng:

Trong những năm tới GoValue cho rằng TCB là ngân hàng sẽ có mức tăng Opex cao nhất vì trong giai đoạn 2013 – 2018, mức tăng này chưa tương xứng với tốc độ tăng trưởng tài sản (đặc biệt là với phân khúc retail vốn đòi hỏi nhiều nhân sự).

Trong những năm tới GoValue cho rằng TCB là ngân hàng sẽ có mức tăng Opex cao nhất vì trong giai đoạn 2013 – 2018, mức tăng này chưa tương xứng với tốc độ tăng trưởng tài sản (đặc biệt là với phân khúc retail vốn đòi hỏi nhiều nhân sự).

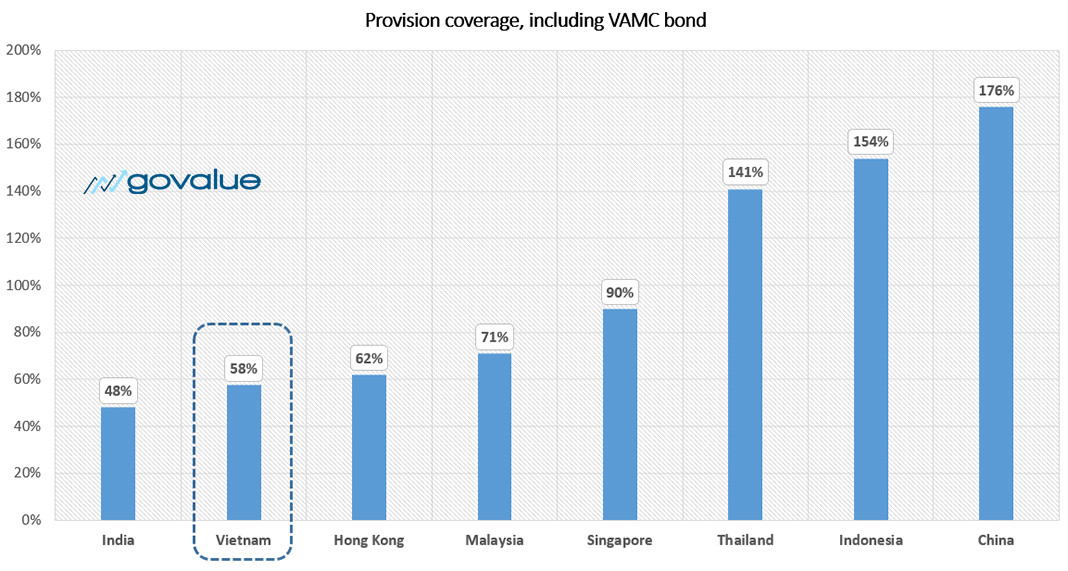

Tỷ lệ trích lập dự phòng

Tỷ lệ trích lập dự phòng của ngân hàng Việt Nam đang thấp so với khu vực…

Điều này bắt nguồn từ Quy định về trích lập dự phòng rủi ro tín dụng. Theo đó, tỷ lệ trích lập dự phòng rủi ro cụ thể cho nợ nhóm 2, 3, 4, 5 tương ứng là 5%, 20%, 50%, 100%.

Điều này bắt nguồn từ Quy định về trích lập dự phòng rủi ro tín dụng. Theo đó, tỷ lệ trích lập dự phòng rủi ro cụ thể cho nợ nhóm 2, 3, 4, 5 tương ứng là 5%, 20%, 50%, 100%.

Trong khi đó ở các nước khác, các ngân hàng phải trích lập toàn bộ 100% đối với NPLs (tương ứng nợ từ nhóm 3, 4, 5 của Việt Nam).

Do đó, GoValue cho rằng vẫn còn 1 khoản chi phí tín dụng (credit cost) tiềm tàng chưa được phản ánh đầy đủ trên BCTC của các ngân hàng Việt Nam, chưa kể đến 1 số ngân hàng đang có tỷ lệ nợ nhóm 2 ở mức rất cao.

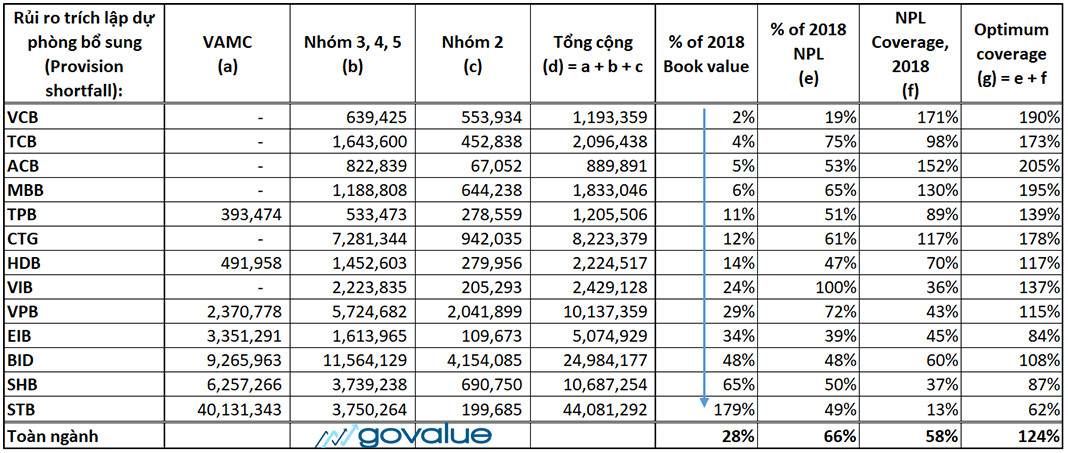

GoValue ước tính khoản rủi ro (chi phí) trích lập cho rủi ro tiềm tàng này dựa trên tham chiếu tỷ lệ trích lập của các nước trong khu vực:

- 30% đối với nợ nhóm 2

- 100% đối với nợ nhóm 3, 4, 5

Khi đánh giá chi phí dự phòng bổ sung này, bạn sẽ có góc nhìn đầy đủ nhất về tỷ lệ NPL coverage tối ưu mà các ngân hàng cần đạt được…

Tỷ lệ NPL coverage (cột Optimum coverage) tối ưu ở trên, bình quân toàn ngành 124%, khi đó sẽ phù hợp nếu so sánh với các nước trong khu vực.

Tỷ lệ NPL coverage (cột Optimum coverage) tối ưu ở trên, bình quân toàn ngành 124%, khi đó sẽ phù hợp nếu so sánh với các nước trong khu vực.

Mặt khác, con số chi phí dự phòng bổ sung càng lớn thể hiện áp lực trích lập của ngân hàng càng lớn.

Và từ bảng trên, đáng chú ý là VPB và BID khi chi phí nói trên tác động rất lớn đến vốn chủ sở hữu (cụ thể là giá trị sổ sách, book value) của ngân hàng, tương ứng 29% và 48%.

Áp lực trích lập dự phòng bổ sung đối với những ngân hàng này trong tương lai sẽ rất lớn. Đặc biệt với BID khi chi phí này rất lớn so với vốn chủ.

Áp lực tăng vốn gần như là yếu tố sống còn với các ngân hàng sau suốt 1 giai đoạn dài duy trì đòn bẩy ở mức cao (như đã phân tích ở đầu bài viết).

Áp lực tăng vốn của các ngân hàng

Theo ước tính của UBS, việc triển khai Basel II sẽ làm giảm hệ số CAR của các ngân hàng Việt Nam từ 1.1 – 2.8% tùy từng ngân hàng.

Do đó mỗi ngân hàng sẽ cần bổ sung thêm từ 20 – 40% vốn để đảm bảo tỷ lệ CAR trong mức từ 12 – 14%, trước khi áp dụng (hệ số CAR) theo Basel II.

GoValue cho rằng việc tăng vốn và hạ tỷ lệ đòn bẩy hiện tại là yêu cầu bắt buộc giúp các ngân hàng Việt Nam hấp dẫn hơn khi so sánh với các nước khác.

Cùng xem bức tranh về chỉ số định giá của các ngân hàng Việt Nam đang ở đâu trên bản đồ khu vực sau năm 2018…

Mảnh ghép thứ #4: Bức tranh chỉ số định giá các ngân hàng Việt Nam

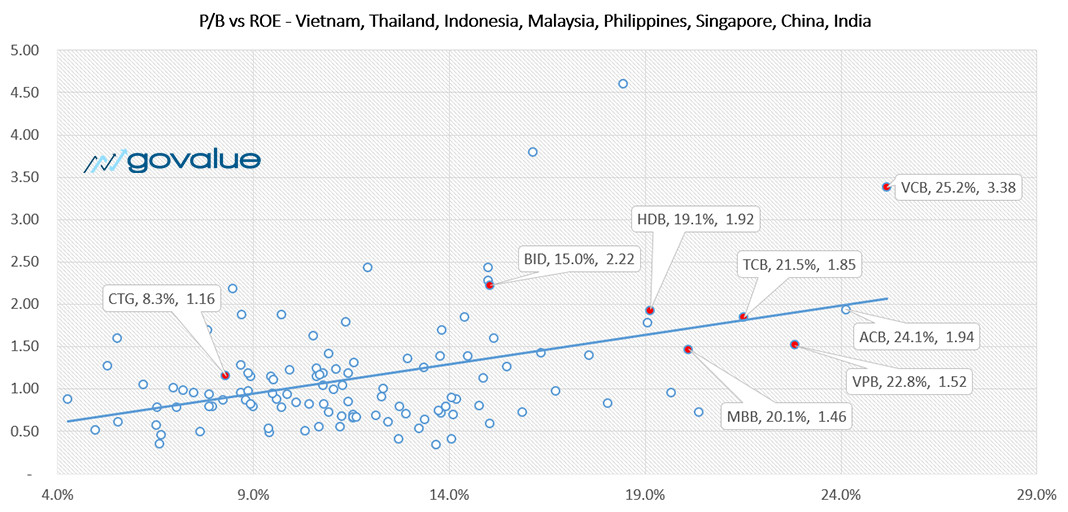

Xét tương quan về tỷ lệ P/B và tỷ lệ ROE các ngân hàng Việt Nam với các nước khác:

Có thể thấy các ngân hàng Việt Nam có tỷ lệ ROE vượt trội hơn hẳn so với những ngân hàng trong khu vực.

Có thể thấy các ngân hàng Việt Nam có tỷ lệ ROE vượt trội hơn hẳn so với những ngân hàng trong khu vực.

Điều này là dễ hiểu, như đã phân tích ở đầu bài nghiên cứu, vì các ngân hàng Việt Nam lâu nay vẫn duy trì 1 tỷ lệ đòn bẩy lớn.

Do đó, bức tranh này sẽ có rất nhiều sự thay đổi trong năm 2019 – 2020, sau khi các ngân hàng bắt buộc phải tăng vốn để đáp ứng yêu cầu của Basel II.

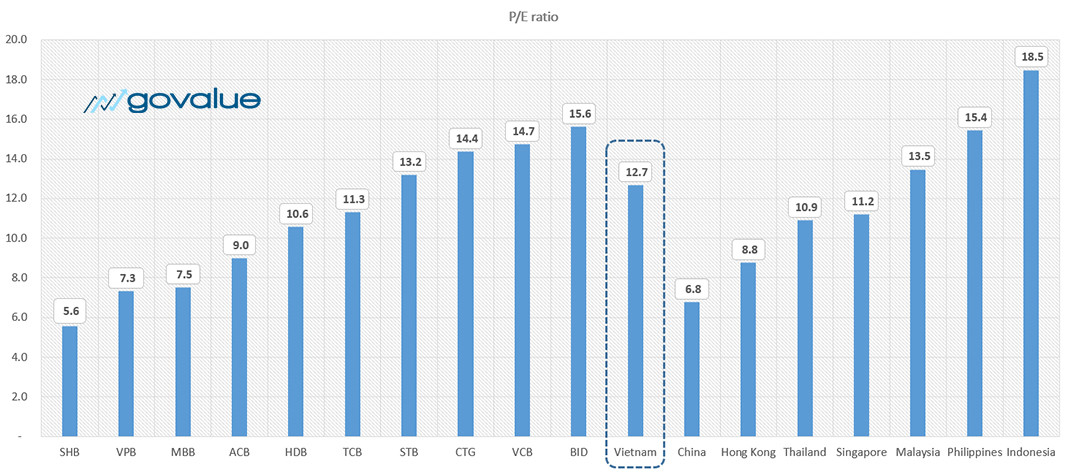

Cùng lúc đó, tỷ lệ PE của các ngân hàng Việt Nam đang ở đâu?

Có vẻ như cổ phiếu các ngân hàng Việt Nam không thực sự rẻ ở thời điểm hiện tại.

Có vẻ như cổ phiếu các ngân hàng Việt Nam không thực sự rẻ ở thời điểm hiện tại.

Tỷ lệ PE bình quân toàn ngành (không tính Agribank) là 12.69, không hề rẻ hơn nếu so với Trung Quốc, Hong Kong, Thái Lan, Singapore hay Malaysia.

Tuy nhiên nếu nhìn toàn cảnh 4 mảnh ghép, bạn sẽ thấy ở trong đó vẫn có những ngân hàng với chất lượng ngày càng tốt lên, rủi ro được kiểm soát tốt và vẫn còn nhiều dư địa tăng trưởng…

…từ đó sẽ làm tăng định giá với kỳ vọng 1 năm tới.

Dựa trên đánh giá tổng thể tất cả các chi tiết đã phân tích, GoValue lựa chọn ra 5 cổ phiếu ngân hàng tốt nhất để MUA cho giai đoạn 3 – 5 năm tới.

Top 5 cổ phiếu ngân hàng tốt nhất và thời điểm MUA phù hợp

Đối với cổ phiếu ngân hàng, điều quan trọng nhất mà hầu hết các quỹ đầu tư nước ngoài quan tâm luôn là chất lượng tài sản và rủi ro. Sau đó mới tính đến các yếu tố khác như tăng trưởng và khả năng sinh lợi.

Dưới đây là 5 cổ phiếu ngân hàng tốt nhất mà GoValue lựa chọn (thứ tự ưu tiên giảm dần):

Điểm mạnh

Vấn đề cần chú ý

#1. VCB

- Chi phí huy động vốn thấp nhất

- Chất lượng tài sản tốt

- Thương hiệu bán lẻ tốt nhất với tiềm năng rất lớn tăng trưởng thu nhập từ phí

- Định giá đang cao hơn so với ngành và khu vực

- Tỷ lệ đòn bẩy tài chính cao, vốn mỏng

#2. MBB

- Tỷ lệ (cơ cấu) CASA trong tổng tiền gửi huy động cao nhất ngành

- Có nền tảng cho vay SME tốt nhất

- Có tiềm năng tăng trưởng lớn từ bancassurance

- Chất lượng tài sản tốt (trong Top 3)

- Không phải thương hiệu bán lẻ mạnh, dẫn đến thị phần CASA có thể giảm trong tương lai

- Tỷ lệ nợ xấu phát sinh mới tăng mạnh trong năm 2018

- Tỷ lệ đòn bẩy cao, vốn vẫn mỏng

#3. TCB

- Có tiềm năng nhiều nhất đối với tăng trưởng thu nhập từ phí

- Ngân hàng được ưa thích nhất từ KHCN trong số các Ngân hàng TMCP

- Có tiềm năng lớn giảm chi phí huy động vốn do thu hút được thị phần CASA

- Chi phí hoạt động dự kiến sẽ tăng nhanh

- Tỷ trọng mortgage loans cao có thể gặp nhiều rủi ro khi vào chu kỳ suy giảm của nền kinh tế

#4. ACB

- Chất lượng tài sản tốt nhất

- Tỷ lệ nợ xấu phát sinh mới thấp nhất

- Rủi ro (chi phí) trích lập dự phòng bổ sung thấp nhất

- Chất lượng danh mục cho vay KHCN tốt nhất

- NIM ổn định nhất

- Tỷ lệ đòn bẩy cao, vốn mỏng

- Khó giành thị phần thu nhập từ phí

#5. VPB

- Thị phần cho vay tiêu dùng lớn nhất

- NIM và lợi suất tài sản cao nhất

- Tỷ lệ đòn bẩy thấp so với ngành

- Chất lượng tài sản kém

- Rủi ro trích lập dự phòng bổ sung lớn

Riêng đối với VPB, chất lượng tài sản thực sự là vấn đề cần được xử lý ngay trong năm 2019.

GoValue vẫn đưa VPB vào danh sách Top 5 cổ phiếu được chọn vì:

- Những tiềm năng trong việc tăng trưởng thu nhập từ phí, và

- Vị thế của VPB trong mảng cho vay tiêu dùng

Tuy nhiên, vì chất lượng tài sản kém và những rủi ro lớn kèm theo, nếu bạn muốn sở hữu VPB thì tỷ trọng chỉ nên duy trì ở mức thấp, khoảng dưới 8 – 10% danh mục.

Khi nào nên MUA?

Thời điểm chi tiết sẽ được GoValue khuyến nghị khi đến thời điểm phù hợp.

Điều mà bạn có thể làm ngay lúc này đối với cổ phiếu ngân hàng là chờ đợi tiến trình tăng vốn để các ngân hàng có 1 nền tảng vốn vững mạnh và an toàn hơn.

Bottom line

Nghiên cứu này là tâm huyết của đội ngũ GoValue. Để thực hiện bài viết này đội ngũ team GoValue đã giành 1 tuần quên ăn, quên ngủ để đọc và phân tích báo cáo của 5 ngân hàng trên. Hãy giúp GoValue chia sẻ nó nhé.

Theo dõi fanpage của GoValue tại đây.